人事労務効率化のSaaSを手掛けるSmartHRがシリーズDで156億円を調達し、国内10社目のユニコーンとなった。調達後の企業評価額は1731億円と、Preferred Networksに次ぐ規模。

シリーズDの投資家には米Sequoia Capital Global Equitiesなど、海外のクロスオーバー投資家の名前がずらりと並ぶ。シリーズCラウンドが終わった後、その後の成長を見据えて体制を整え、今回のシリーズDラウンドに臨んだというSmartHRはどのように投資家の関心をひきつけ、資金調達にこぎつけたのか。国内で2番目となる評価額となった同社は今後、どのような成長戦略を描くのか。

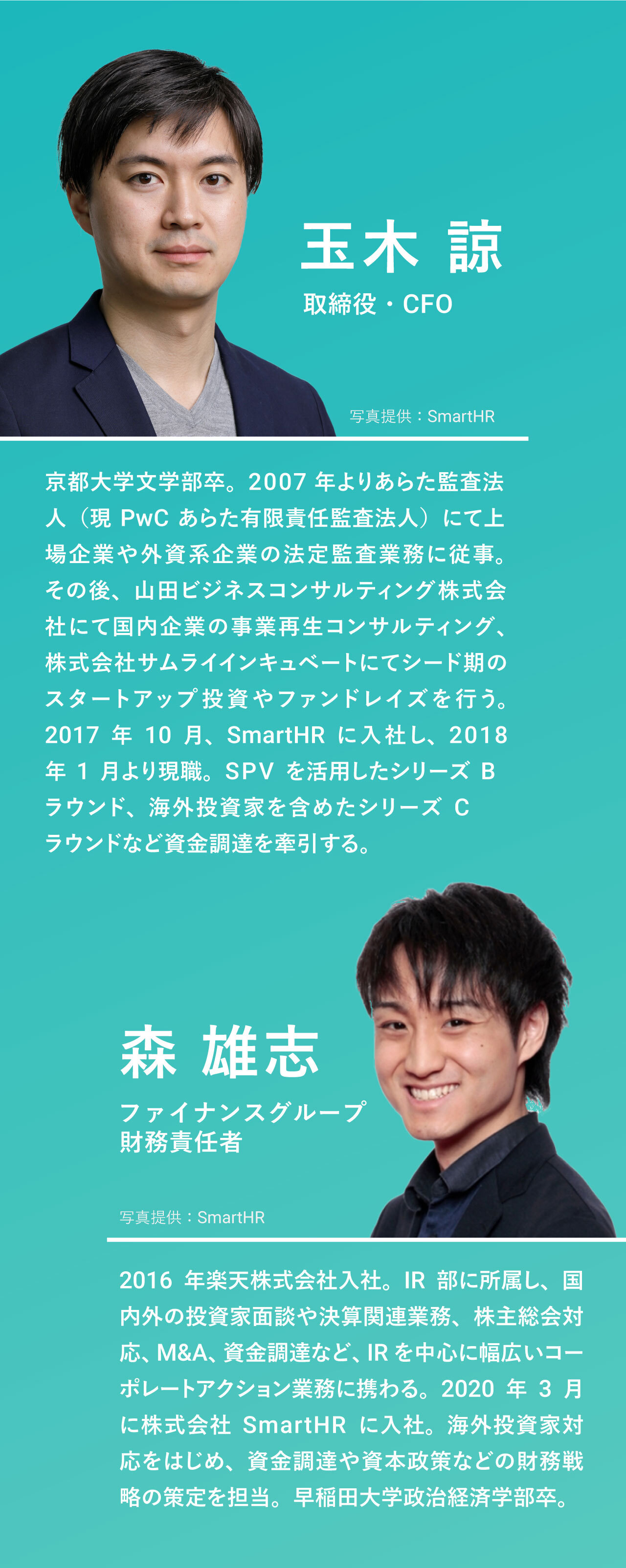

同社CFOの玉木諒氏と経営推進グループで経営企画・IRを担当する森雄志氏に聞いた。

SmartHRは2021年6月8日、シリーズDで合計156億円を調達したと発表した。スタートアップの資金調達額は年々大型化しているが、それでもこの規模は昨年166.2億円と最も大きな資金調達をしたMobility Technologiesに匹敵する。また、ここ数年の大型調達における資金の出し手は事業法人が中心だったが、SmartHRの今回のラウンドはVCや機関投資家で構成されている点も注目に値する。この点においても、近年におけるスタートアップの資金調達の進化を表すラウンドだといえるだろう。本ラウンドで同社の総調達額は238億円となった。

シリーズDラウンド後のSmartHRの企業評価額は1731億円。企業評価額ランキングではPreferred Networksに次ぐ2位に入り、国内10社目となるユニコーンの仲間入りを果たした。国内でBtoBのSaaSを展開する企業のうち、ユニコーンとなったのはSansanに次ぐ2社目である。

投資家8社のうち7社が海外

今回のラウンドのリード投資家は前回のシリーズCでも出資していた米投資会社のLight Street Capital。既存投資家のうち、THE FUNDとSequoia Heritageも追加出資した。

国内の投資家のうち、唯一、今回のシリーズDラウンドにも参加したTHE FUNDを運営するシニフィアンの朝倉祐介氏は「2016年にピッチイベントの審査員としてSmartHRと出会い、事業モデルを聞いて大きな魅力を感じた。その後もほとんどピボットせず、大きな困難やサプライズなしに順調に成長を続けてきた印象。表面的なインターフェースを真似るような競合は出てきてはいるものの、SmartHRは人事領域における本質的な課題を解決するという風土や文化が会社全体に根付いおり、それがプロダクトの強さにつながっている。同社は海外のSaaSと比較しても引けを取らないレベルの体制ができており、既存事業だけでも十分に成長が期待できる」と評価している。

既存投資家に加え、シリーズDでは米Sequoia Capital Global Equities、Arena Holdings、Greyhound Capital、Whale Rock Capital Managementや非公表の世界最大級の機関投資家1社が新たな投資家として名を連ねた。SmartHRによると、このうち、Sequoia Capital Global EquitiesとWhale Rock Capital Managementは日本のスタートアップへの投資では1号案件だという。

顔ぶれを見ると、今回のラウンドの投資家8社のうち、実に7社が海外投資家。しかもこの7社はすべてが未上場時に投資し、上場後も株式を長期保有する「クロスオーバー投資家」である。

ARRは脅威の前年比+100%超

著名な海外投資家からこれほど高い評価を受けた背景にはSmartHRの事業の急速な伸びがある。

同社の2021年4〜6月7日現在までのARR(年間経常収益)は45億円と、2020年第二四半期と比べて2.1倍に急伸している。新型コロナウイルスが拡大する中で、リモートワークを進める企業向けに需要が伸びた。

宮田昇始CEOは「もともと顧客のうち、小売りや飲食の割合が大きく、コロナ禍が始まった時は打撃を受けたが、製造業など他の業種が伸びて補った」と振り返る。

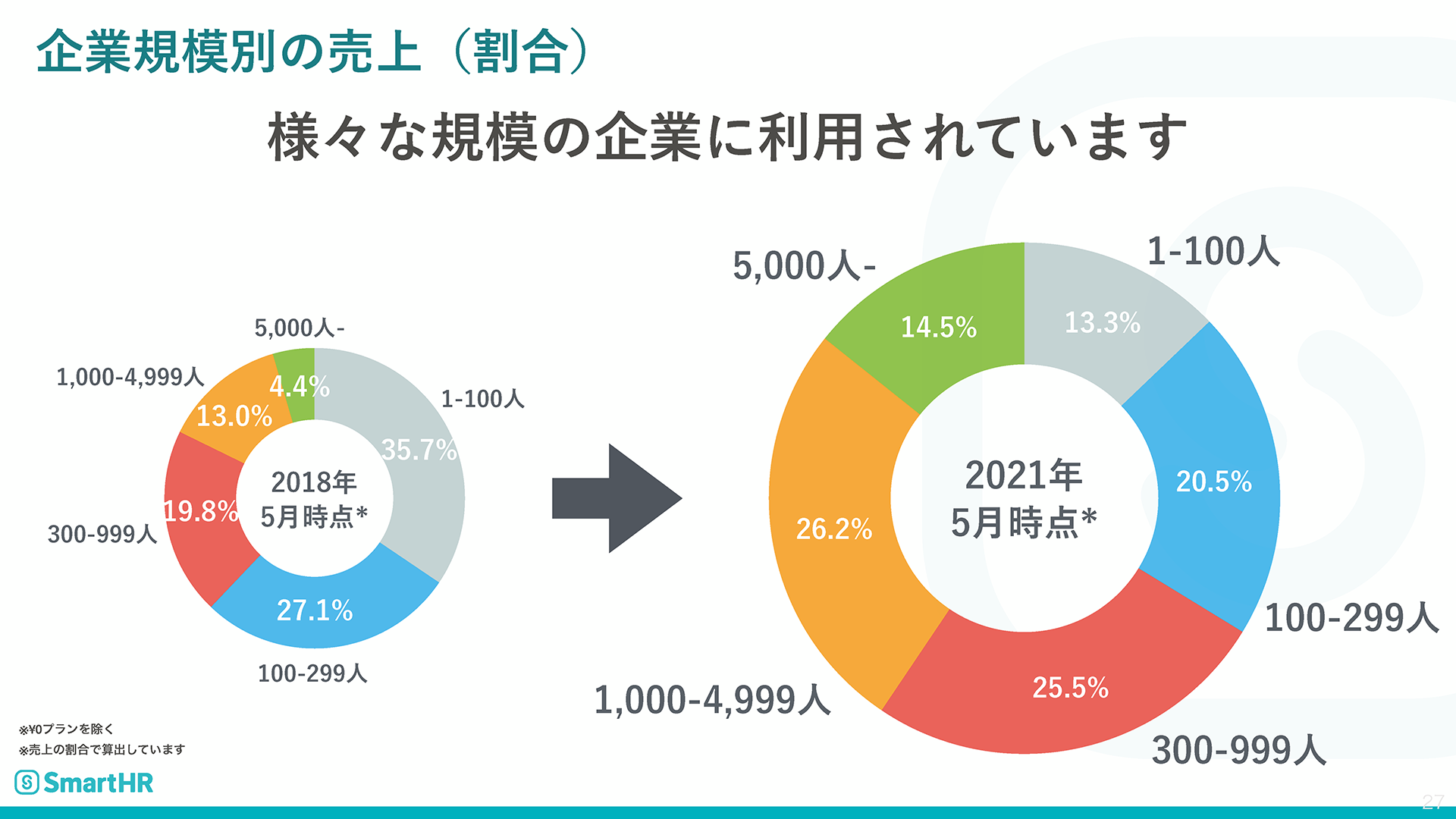

実際、SmartHRの顧客のうち、2018年5月はほとんどなかった製造業が占める割合が、2020年5月時点では9%まで上昇。規模別で見ても従業員300人以下の中小企業が占める割合は2018年5月の6割強から足元では3割強に低下し、エンタープライズ向けの開拓が順調に進むなど、顧客の多様化も進んでいる。

ちなみに、ロータッチ(サービス利用料が低い)バックオフィス向けのSaaSとしてSmartHRと比較されることも多いフリーについては未上場だった2019年6月期の売上高が46億円(前期比90%増)で、IPO時の初値ベースの時価総額が1166億円だった。これと比較しても、SmartHRの評価の高さが窺える。

海外投資家の日本SaaSへの関心の高さに驚き

同社の玉木諒CFOは2019年のシリーズCラウンドの後、「①大型の資金を投資、②レイターステージから投資を開始し、長期保有、③ユニコーンクラスの企業への投資・支援実績の3つがある投資家がレイターステージの企業にとって必要」と考え、今回のシリーズDに向けて戦略を練ってきたという。

その結果、シリーズDでは①海外投資家、②クロスオーバー投資家、③国内外のSaaSへの投資経験があるという3つの条件を軸に投資家を募ることとなった。

こうした調達を可能にするため、同社は楽天でIRの経験を詰んだ森雄志氏を迎えて 2020年にスタートアップとしては珍しいIRチームを設置するなど体制を整えてきた。今回のラウンドでは海外投資家はどのような点を評価し、どのようなIR活動が実を結んだのか。玉木氏と森氏に聞いた。

今回、Whaleなど国内スタートアップとしては前例のない機関投資家からも資金調達しています。海外投資家とはどのようなコミュニケーションをとったのでしょうか。

玉木「200を超える投資家と話をして、まずは30社ほどに絞り込みました。この時点で残ったのはほぼ海外の投資家のみです。そこからさらに交渉を進めて最終的に今回の8社から調達するに至りました」

「Whaleについてはスタートアップへの投資は初めてですが、上場している日本企業への投資実績はあり、SaaS開拓の意欲がありました。Sansanの上場などをきっかけに、海外の投資家は日本国内におけるソフトウエア市場の大きさに強い関心を抱いています。

フリーが評価されているのと同様に、海外投資家は国内で面を取れる領域なのかどうかを見ています。もちろん、海外事業についての質問も受けましたが、今は国内に集中すべきだと説明すれば、国内だから成長余地が少ないという評価にはなりませんでした。

上場企業も対象としている投資家なので、事業内容やKPIなどの数字を聞かれることが多いかと思っていましたが、創業ストーリーやオープンな情報発信の仕方など、企業文化についての質問を多く受けたことが驚きでした。日本のスタートアップの立ち位置が掴めていない投資家も多かったので、こうした定性的な情報を集めて判断していたのだと思います」

森「SaaSは労働集約型で成長のためには多くの人材が必要になります。採用やリテンションが競争力につながるので、その源泉を探っていた面もあるでしょう」

IRチームを設定した狙いとその効果について教えてください。

玉木「前回のシリーズCラウンド後にカンファレンスで香港とニューヨークに行きましたが、そこで自分ひとりで投資家と英語でコミュニケーションをするのではなくIRチームを設置しなければいけないなと感じました。また、IR経験者が入ることで証券会社と効率的に付き合ったり、コンタクトしてきた投資家と会うべきかどうかを判断したりもできるようになったと感じています」

森「現状、IRチームは楽天出身の私と、上場企業でIRを担当した経験のある社員、2人体制となっています。投資家との初めてのミーティングについてはベーシックな質問も多いのでIRチームで担当し、その後交渉が進む段階でCEOやCFOが対話するようにしています」

今後のエグジット戦略についてはどのように考えていますか。

玉木 「SPACなど、選択肢が増えている中で自分たちの事業を成長させるために最適な手段を問い続けていきます。評価額の規模は大きくなりましたが、それだけでIPOを選択するというわけではありません。仮にIPOする場合の市場の選び方もファイナンスと同様です。東証マザーズの上場企業は成長性が高く、東証1部上場企業はある程度成熟しているなど、上場先によって投資家からの見え方は変わってきます。どういう投資家にどう見られたいか、それに適した市場はどこなのかなども勘案して考えていきたいと考えています」

バックオフィス系のSaaSがそれぞれ事業領域を拡大していけば、重なる部分も増えてくると予想されます。今後、成長戦略はどのように描いていて、M&Aも一つの手段になりえるのでしょうか。

玉木「マネーフォワードなどのフィンテックが、当社の手がける社会保障関連のサービスを提供するなど、バックオフィス系のSaaSどうしのサービスがかぶる領域は既に出てきています。そうした中では何を軸に置くかが重要で、当社の場合は『人事データベースを活用した業務効率化によって顧客である会社の発展に寄与する』ということになります。

当然、M&Aも有効な手段の一つではありますが、今回の資金使途としては投資家に説明していません。自社プロダクトの強化が一義的な成長の柱となります」

(取材:濵田尚子、平川凌、森敦子、執筆:濵田尚子、編集:森敦子、デザイン:廣田奈緒美、写真:SmartHR社提供)