営業×SaaSのRevComm、異例のシリーズA。「数字」が裏付ける調達

「普通のシリーズAではない」SaaS企業が誕生した。

AI搭載型クラウドIP電話「MiiTel(ミーテル)」を提供するRevComm(レブコム)は、本日シリーズAで8億円の調達を発表した。引受先およびリード投資家は独立系VCのWiLだ。

調達後企業評価額は78億円。本ラウンドの調達額・評価額ともに、INITIALシリーズA中央値の水準を大きく超え、INITIALシリーズCに匹敵する水準だ。

INITIALは、今回の調達の立役者であるRevComm鈴木CFOにインタビューを実施。今回のシリーズA資金調達活動の裏側と、SaaS業界における資本政策やCFOの役割について聞いた。

リリース後1年半で250社が導入。営業向けクラウドIP電話の「MiiTel」提供

AI搭載型クラウドIP電話「MiiTel(ミーテル)」を提供する株式会社RevComm(以下、RevComm)は2017年に設立。「新たなコミュニケーションの在り方を創造し、世界に変革をもたらす」をミッションに掲げるSaaS企業だ。

RevCommの創業者は三菱商事出身の會田 武史氏。会社設立までの半年間で「誰の、どんな課題を、どのように解決するのか」を突き詰め、最終的には課題の大きさ、課題の解決可能性、市場規模の大きさと拡大可能性、社会的意義の4点を高いレベルで満たす、MiiTelにフォーカスして起業した。

2017年7月に会社設立後、数多くのアクセラレータープログラム(Google、NVIDIA、富士通)に参加し、2018-2019年ではTechCrunch Tokyo 2019など複数のピッチコンテストで優勝した。

MiiTelの提供価値は、通話の可視化による商談獲得率・成約率向上だ。通話で用いた営業トークの内容(話速、会話の被せ率など)をAIが自動解析する。またクラウドのため特別なハードウェア(電話)やメンテナンスが不要な手軽さも特徴だ。

MiiTelの強みは、①通話内容の解析・定量化、②全通話の録音と自動文字起こし、③顧客管理(CRM)ツール連携の3点の機能をワンストップで持てている点だ。他社は①および②を外注するケースが多いが、RevCommは全て自社で内製化している。

MiiTelのビジネスモデルは月額課金のサブスクリプション(継続課金)型。2018年10月に正式リリース後、主に営業担当者を中心にわずか1年半で250社、5,000ユーザー以上が導入している(2020年4月現在)。

同領域のプレイヤーは、Web会議システムのベルフェイスだ。MiiTelとベルフェイスの共通点は、インサイドセールス市場の成長を見込み営業用途に特化した点、従来ブラックボックスになっていた商談内容の可視化を行っている点だ。提供ツールはMiiTelは音声に特化した電話、ベルフェイスは映像も含めたWeb会議システムである点が異なる。

企業評価額は78億円。シリーズAでは異例の高評価額

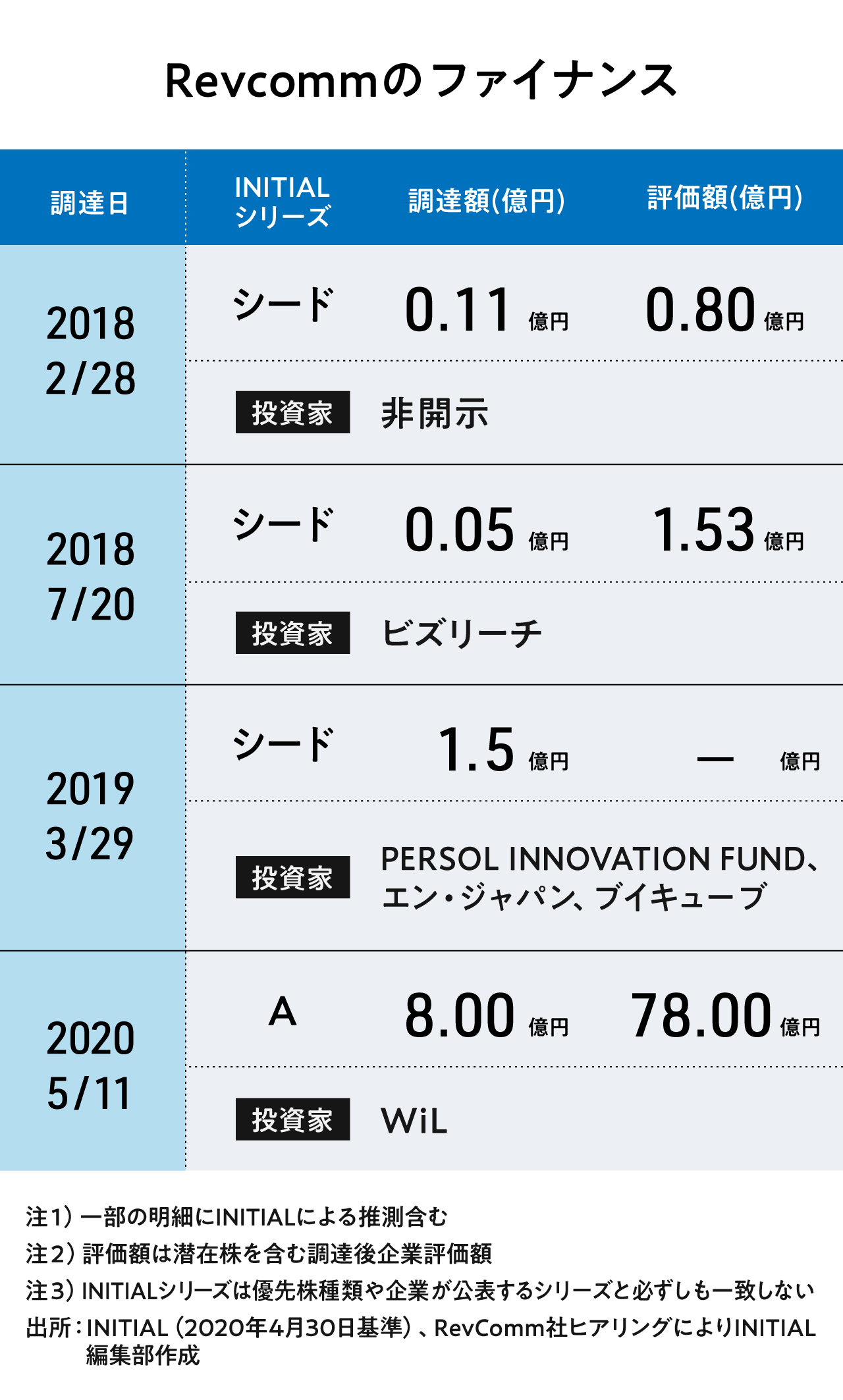

RevCommのこれまでのファイナンスは以下の通り。

2018年にシード出資を受けた後は、大型調達をせずに事業を運営してきた。シードラウンドではビズリーチから創業者ファンドの設立第一号案件として出資を受けている。

2019年3月には、コンバーティブル・エクイティ(CE)型新株予約権の発行により1.5億円を調達。この調達手法は将来のある時点で株式に転換できる仕組みで、一般的にシリーズA調達を見込んだシードラウンドで用いられることが多い。

2020年5月、RevCommはINITIALシリーズAで8億円の調達を発表。引受先は独立系VCのWiL。調達後企業評価額は78億円だ。

今回リード投資家を務めるWiLは米国VC・DCMベンチャーズ出身の伊佐山氏により2013年に設立。シリコンバレーと東京を拠点にスタートアップ投資を行う。WiLが運用するファンドにはソニー、KDDI、伊藤忠商事など日本の大企業がLP出資を行なっている。

WiLの特徴は日本国内だけでなく「世界市場へ挑戦する」スタートアップを投資・支援する点だ。WiLが運用する1号ファンドは310億円(運用開始は2013年)、2号ファンドは500億円(同2017年)。投資対象のフェーズはアーリーステージを中心に、レイターステージも含む。

上場企業の投資実績例はメルカリやラクスルで、それぞれシリーズC、シリーズBでリード投資家をつとめた。BtoB SaaS企業では人事労務クラウドのSmartHR、飲食店向け顧客台帳サービスのトレタ(いずれもシリーズAをリード)、製造業向け受発注プラットフォームのキャディなどに投資している。

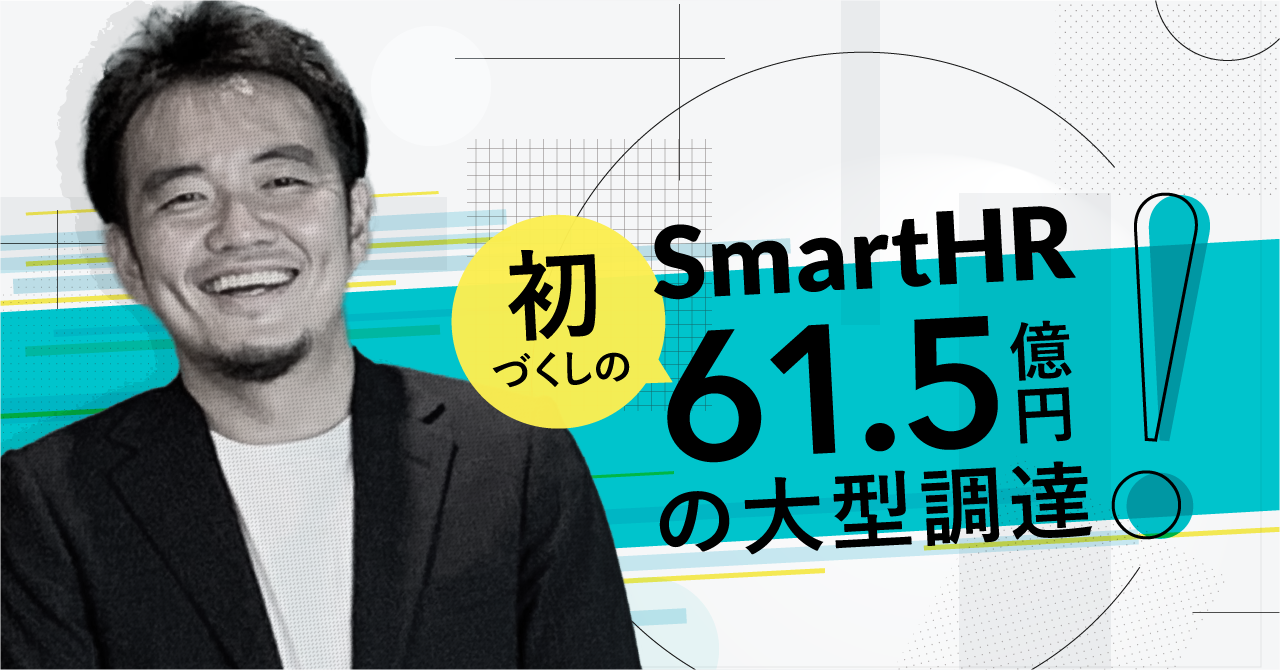

今回のRevCommのシリーズAラウンドで特筆すべきは、調達額と調達後企業評価額(以下、評価額)がシリーズAの中央値から群を抜いて高いことだ。RevComm CFO鈴木氏によると、投資家から「日本では見ないシリーズAの水準」だと異口同音に言われたという。

RevCommの調達額8億円、評価額78億円は、INITIALシリーズA中央値の水準を大きく超える。INITIALシリーズC中央値の調達額6.4億円・評価額58.7億円に匹敵する水準だ。

今回の調達の立役者は、RevComm CFOの鈴木氏。鈴木氏はM&Aアドバイザリーの経験を持つが、スタートアップのCFOとして調達をクローズしたのは今回が初だった。

INITIAL編集部は鈴木氏にインタビューを敢行。シリーズAラウンドに至るまでの背景や資本政策の考え方について聞いた。

CEOと初めて会った翌週から資金調達に動いた

今回の資金調達に動き始めた時期とその背景を教えてください。

RevComm 鈴木氏(以下、鈴木) 当社は地に足がついた経営を行うスタンスのもと、これまで大型の資金調達はせず、必要最低限のリソース(人・モノ・資金)で事業を展開していました。

サービス拡大とサービスを強く支援してくださる顧客が出てきたタイミングで資金を投じて積極展開する方針を決めたのが2019年8〜9月、資金調達に動き始めたのは2019年10月からです。

実は私がCEOの會田と初めて会ったのは昨年の9月末。初対面で会社の数値をオープンに話してくれて、今後の事業の展望等も含めて議論した結果、「早急に資金調達に動くべき」との判断にいたり、会ったその場で資金調達を手伝うと決めて急ピッチで動き出しました(笑)

10月初週に會田とキックオフを行い、10月3週目から投資家とのミーティングを開始。事前に声をかけて頂いた方を中心に、VC・事業会社含めて多くの投資家を回りました。

複数の投資家様より良い条件をいただいていたので、正直どなたにリード投資家をお願いするのかは最後まで悩み苦しみました。

鈴木 悠介 (すずき ゆうすけ) / RevComm CFO。2019年10月RevCommに参画、経営企画および財務を担当し、2020年2月より現職。 RevComm参画前は主にデロイトトーマツ ファイナンシャル アドバイザリー合同会社等にて、10年弱に渡りクロスボーダーディールを中心としたM&Aアドバイザリー業務に従事したほか、ベンチャー企業における財務・経営企画業務全般も経験。(写真:RevComm社提供)

数多くの投資家の中から、なぜWiLをリード投資家に迎えたのですか。

鈴木 WiL様が、一貫して我々の挑戦的な目標を応援してくださるスタンスを示してくださったからです。

投資検討中の期間から、投資契約の締結にいたるまで、我々の目指す目標達成のために何ができるかを常に考えて支援して下さりました。

リード投資家を1社に絞った理由は、意思決定のスピードを優先したからです。

会社の規模拡大を最短スピードで目指す中で、協議する相手を極力限定できる体制にした方が望ましいと判断しました。

投資家に言われた「日本のシリーズAでは見ない規模」

投資家向けにどのようにエクイティ・ストーリー(会社の投資魅力)を伝えていましたか。

鈴木 一番重要視したのは、シンプルに、SaaSビジネスの指標をありのままに見せることでした。

具体的には、既存顧客の売上継続率を示すNRR(Net Retention Rate)やチャーン・レート(解約率)など、顧客からの評価が定量的に表れる数字をお伝えしていました。

当社はこれらの数字が非常に強かったので、投資家の方々も必要以上に語らずとも納得してくださいました。

今回私がCFOとして交渉条件を引き出せたというよりも、いかにシンプルに数字を見せられるかに注力していました。

順調に見えますが、今回のファイナンスで難しいところはありましたか。

鈴木 短期間で強く数字が成長していることをどう評価すべきか、という点ですね。今回のファイナンスで一番難しく、面白い部分でした。

スタートアップファイナンスでは、シード〜シリーズAではビジョン寄りの定性的な話が中心となる一方で、シリーズB、Cに行くほど過去の実績値や事業計画に基づくキャッシュフローがより重視される傾向にあります。

RevCommはリーンに事業を作り込んでいたので、すでにシリーズA段階で強い数字が出ていたのです。サービス正式提供から一年程度、あまりにも短期間で数字が成長しており、これまでのSaaSスタートアップと比較できず、投資家側でも評価が難しそうでした。

今回の調達金額を考慮すると、より長い期間での実績をもとに評価することが望ましいものの、それが出来ない中で、この前提条件をどう評価し検討するのかを投資家の方々と議論しました。

「日本のシリーズAでは見ない規模だね」と投資家のみなさんが異口同音におっしゃる中で、議論と検討の機会を頂けたことは、非常にありがたい経験でした。

他に今回のシリーズAラウンドで工夫した点はありますか。

鈴木 将来の追加資金調達を見据えた資本政策の設計にはこだわりました。

資本政策は入口段階であるシード〜シリーズAである程度デザインされ、シリーズB、シリーズCとラウンドが進むにつれてより設計の自由度が制限されます。

このような観点も含めると必ずしも高値での資金調達が良いわけではなく、その他の重要な条件も加味しながら交渉を行う必要があります。

資本政策のミスは将来的に取り返すことが困難となるので、これからシリーズAの資金調達を行う方々も、長期的な観点も加味しながら臨まれることをおすすめします。

M&Aアドバイザーは売り切り型、スタートアップCFOは継続型

前職のM&Aアドバイザリー時代と現職のスタートアップのCFOを比較して、資金調達活動で感じた1番大きな違いは何ですか。

鈴木 M&A取引の多くは売り切り型であるのに対し、スタートアップの資金調達は継続型な点ですね。つまり、M&A取引は売買の成立後に関係が終わる前提の取引が中心ですが、スタートアップの資金調達は投資家を迎え入れて長期的に続く関係が前提です。

我々が最速で成長を実現できる形と、投資家にとっての利益が合致するにはどうするかを寄り添って考える必要があります。

最終的に投資家の方々には幸せになってもらいたい反面、投資家の利益を優先しすぎると今まで真剣に事業に携わっていたメンバーが報われない形になる。お互いにとってベストなお付き合いの仕方を真剣に議論するのが、あるべき姿だと思います。

(写真:RevComm社提供)

売り切り型のフロービジネスと、SaaSのストック型ビジネスとの関係性に似ていますね。

鈴木 おっしゃる通りですね。SaaSは顧客のためにやるべきことをしっかりやり切れた人たちが勝てるビジネスモデルだと思っています。

また、SaaSのファイナンスも非常に面白い。事業が一定程度成熟してくると、将来のキャッシュフローが予測しやすいので、CFOはどのようなファイナンスを描くかが求められます。

事業の伸ばし方も選択肢があります。必要最低限のリソースで積み上げ型か、Jカーブ型(最初の数年で赤字を出し、一定期間後に黒字転換する)か、どちらを選ぶかで必要となる調達額は大きく変わりますし、株式(エクイティ)だけでなくデットも用いた戦略が考えられます。

資金を誰からどの程度調達して、どう使って事業成長につなげるかを考える—つまり、ファイナンスの設計も自由度が高いので、SaaS業界でのCFOはやりがいがあります。

組織拡大の中、採用の評価も担当。CFOは「何でも屋」

調達を受けて、社員数は現在の50名から何名体制まで拡大予定ですか。

鈴木 まずは一年以内に社員100〜150名体制を目指します。経営陣だけでなく、メンバーも基本採用にはフルコミットしています。

採用は人事だけの課題ではありません。メンバーも採用に取り組むことで、物理的な業務負担も減りますし、厳しい環境であっても同じ方向を向いて走れるメンバーが増えると、それだけ日々の業務も楽しくなるよ、とよく話しています。

RevCommのメンバー間では良く議論しています。挑戦的な目標を最短距離でどう達成するかを一人一人が考えているので、時には激しい言い争いになることもある。

ただ言い争いの後もお互い普通に冗談を言い合える関係ですね。全員がミッションに共感し、向いてる方向が同じだからだと思います。

フロントサイド(直接顧客と接点を持つ営業などの部署)の評価や採用のKPI評価は、人事メンバーとともに私も責任を持っています。

(写真:RevComm社提供)

CFOの方が、ファイナンスだけでなく採用の評価までやるのは珍しいですね。

鈴木 スタートアップのCFOって、何でも屋なんですよ。

フロントサイドを含めて、事業計画上人が足りない部門のサポートに入るのもCFOの役割です。CTOには残念ながらなれないのですが(笑)、経営リソースを最適に使う上では今は私が入るのがベストだと考えています。

特にエンジニアチームやコーポレートなど管理部門には強いメンバーが揃っているので、私が入らなくても大丈夫なんです。

時価総額1兆円の達成は不可能ではない

今後の展望を教えてください。

鈴木 将来「時価総額1兆円」を目指しています。(※編集部注:Zoomの上場時が約92億ドルで同水準)

時価総額の根拠はあります。コアサービス「MiiTel」のユーザーIDあたりの単価は1万円を超えており、かつ提供サービスの価値を考えると安いと言ってくださる方々が多いです。

SaaS業界の企業価値は簡便的に売上高倍率(PSR)が用いられることが多いですが、我々はID当たりの単価が高いので、獲得すべき企業数が少なくても大きな売上高をあげることができます。

時価総額1兆円をサポートするほどの売上高をつくり上げるために、一番のボトルネックになるのは「人」と「組織作り」です。我々のカルチャーに合い、かつ数百人の組織を率いることができる優秀な人材を世の中から見つけて、彼・彼女らにフルコミットしてもらうように舵取りをする必要があります。

RevCommはID単価が高いビジネスモデルなので、必要な人員はそこまで多くはありません。この点は時価総額1兆円を目指すにあたり、我々にとって非常に有利な点であると考えます。

MiiTelだけでも達成できると信じていますが、既にMiiTel以外にも多くの新規サービスの開発が進んでいますので、付加価値が高いサービスを新たに生み出すことで、さらに確度が高まると思います。

簡単ではありませんが、引き続き我々のカルチャーに合う優秀な人を採用できれば、1兆円達成は不可能ではありません。

もともと1兆円は會田(CEO)が掲げた数字です。スタートアップ経営者は夢を掲げ、その夢を実現可能なものに落とし込むのが、脇を固めるCxOの役割です。

私はファイナンスの責任者として、彼の夢を実現する素地を作るべく邁進していきます。

(写真:RevComm社提供)

(インタビュー・文:藤野理沙、デザイン:石丸恵理)