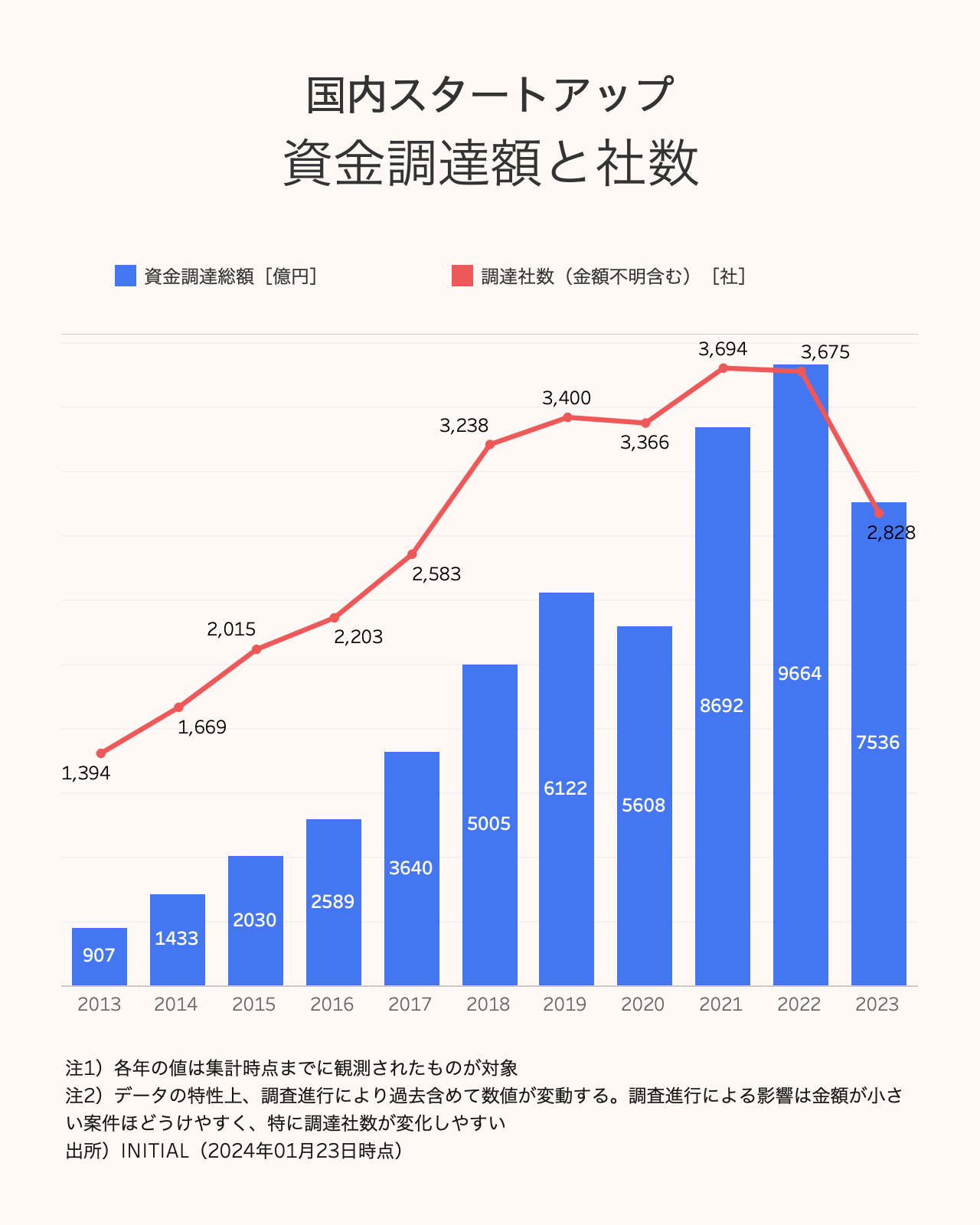

2023年のスタートアップによる資金調達額は7536億円。世界から1年遅れる形で、2022年のピーク(9664億円)を下回った。

グロース市場の低迷をダイレクトに受けたレイターの苦戦がみえるものの、全体の資金調達は後から判明するものを考慮すると、2021年並みの8500億円程度となる。前年比12%減は、スタートアップへの投資額が約半減となった欧米ほど、市況の影響を受けていないといえる。調達社数はシード・アーリーを中心として、実態としては増加していると考えられる。

INITIALが国内スタートアップの資金調達動向をまとめた『Japan Startup Finance』の最新版・2023年レポートは1月31日(水)に公開予定、解説セミナーは2月15日(木)に実施する。本稿ではそれに先立ち、レポートのエッセンスを速報としてお伝えする。

調達額は減少

2023年のスタートアップによる資金調達額は7536億円と、過去最高であった前年(9664億円)を下回った。後から判明する調達分を考慮すると、調達額は2021年並みの8500億円程度の見込みで、前年比12%減程度の着地になると推察される。

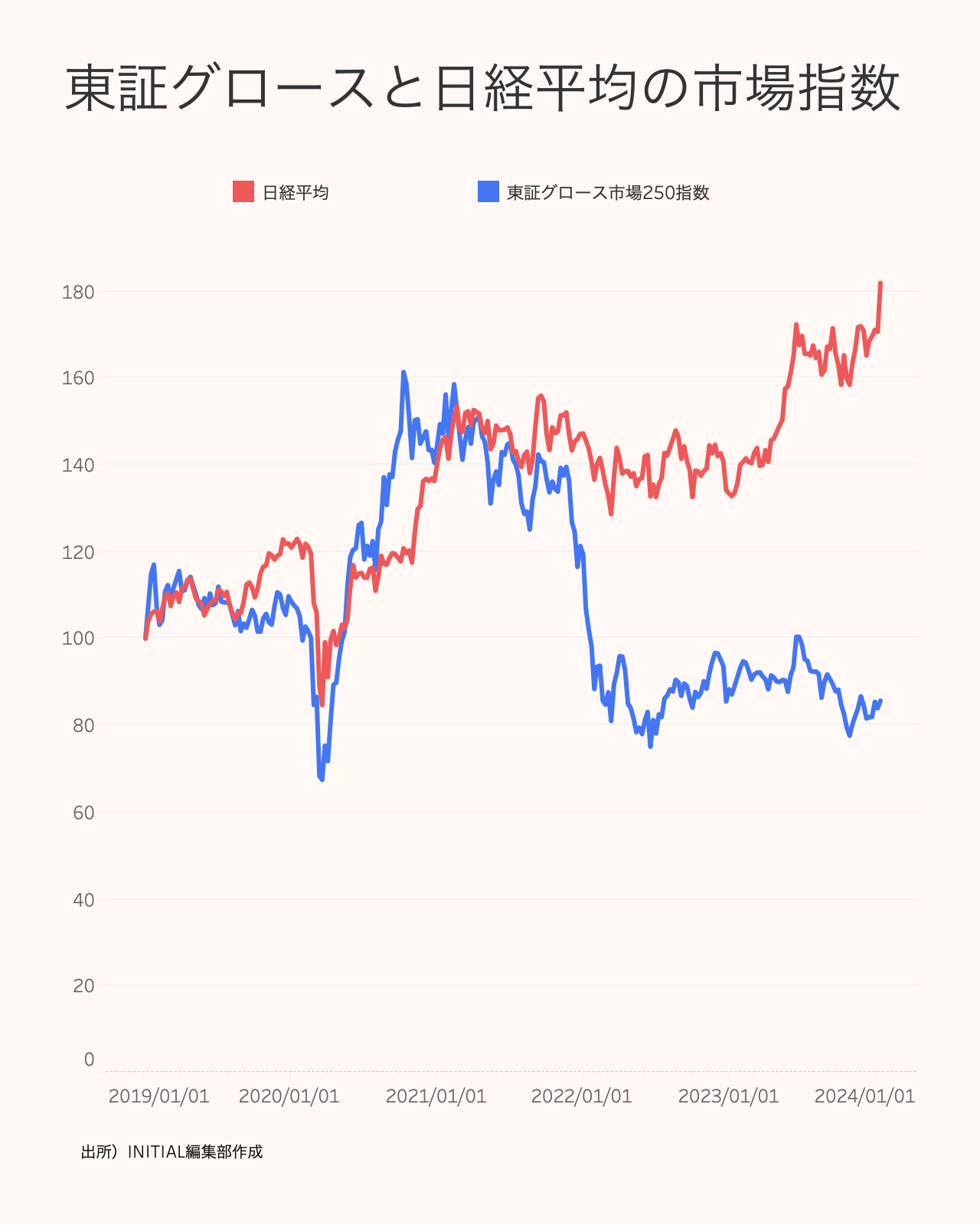

株式市場は未だグロース株には芳しくない状況が続いている。市況を受け、世界的にスタートアップへの資金流入は減少し、日本でも同様の傾向がみられるが、資金調達額がピーク時期から約半減している欧米と比べ日本の減少幅は小さい。

米国は2021年3480億ドルから2023年1710億ドルと51%減、欧州は2021年1098億ユーロから2023年571億ユーロと48%減だった(いずれもPitchbook調べ)。

調達社数については前年よりも大幅に減少しているように見えるが、金額よりも数値の遅効性の影響を受けるため、後から判明する数を考慮すると前年を上回っていく可能性が高そうだ。

実際、昨年の同時期に集計した2022年の調達社数(2,224社)よりも27%増加している。

100億円以上の調達は過去最高件数

ここからは、調達規模別に資金調達の傾向を確認する。なお、わかりやすいように、データの特性の影響を揃えた1年前の集計時点の2022年の集計値も加えてみていく。

まず、大型調達からみると、100億円以上の調達は金額・社数ともに2022年を上回り、過去最高の8件となった。

10億円以上100億円未満の調達は金額・社数ともに減少し、全体の金額が減った主因になっている。とくに50億円以上100億円未満の調達は金額・社数ともに前年比半減以下しており、ミドル・レイターの選別が進んでいる様相がうかがえる。

一方、シード・アーリーが主と考えられる1億円未満の調達をみると、金額・社数ともに増加している。

10億円以上の大型調達に絞って中身を比較すると、ボリュームゾーンである10億円以上50億円未満の調達において、金額や社数の減少が目立つ。

シリーズD以降の評価額に影響濃

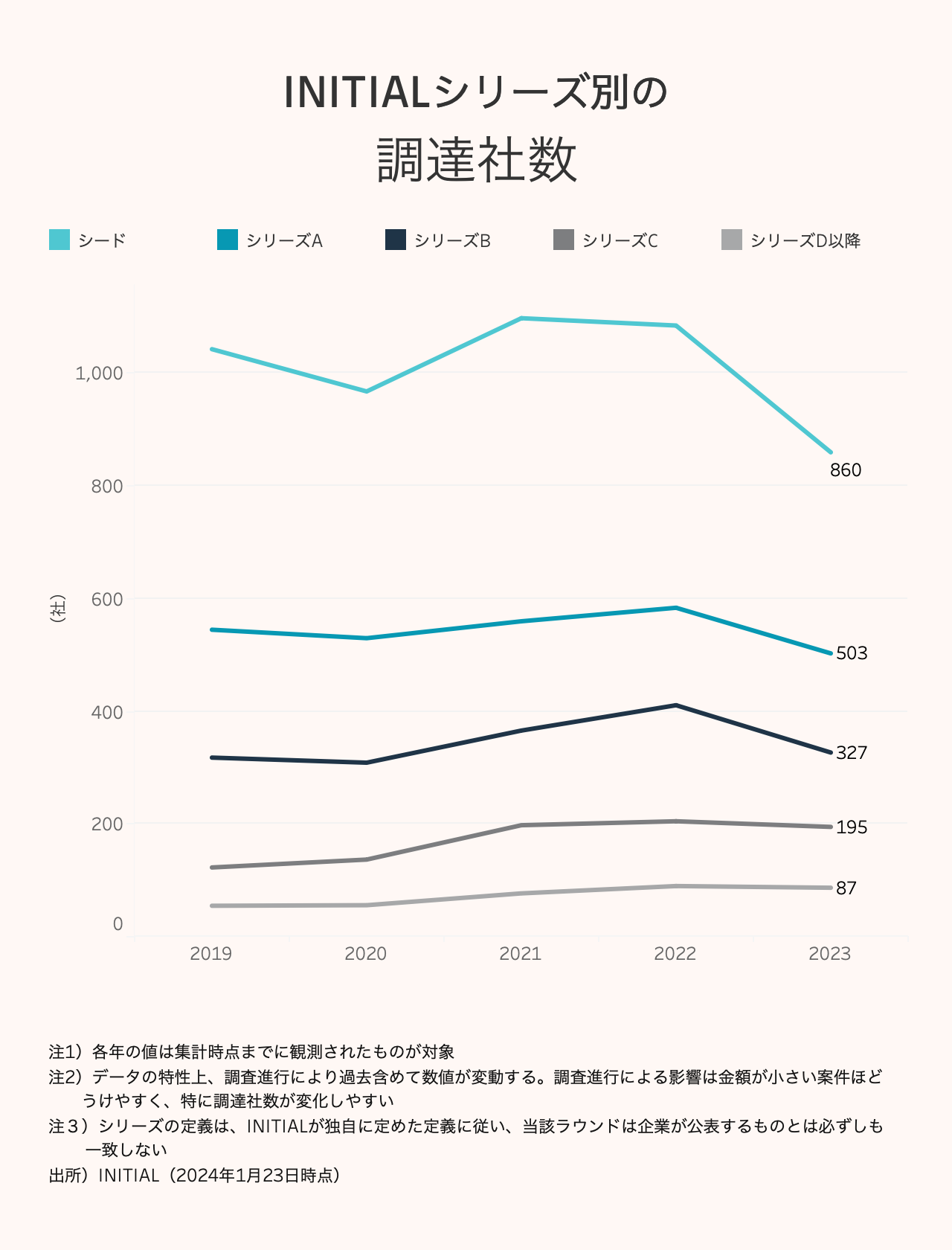

シリーズ別でみていく。シリーズ別で調達社数をみると、2020年にCOVID-19の影響で一時的に調達社数が減っているものの、基本的にはどのシリーズも増加傾向であった。

なお、2023年のシリーズB以前は、前年比減少しているようにみえるが、後から発見される調達がシード・アーリーほど多いことや、先述した1億円未満の調達の状況から、今後の集計で前年よりも増えていくと考えられる。

INITIALシリーズの定義はこちら

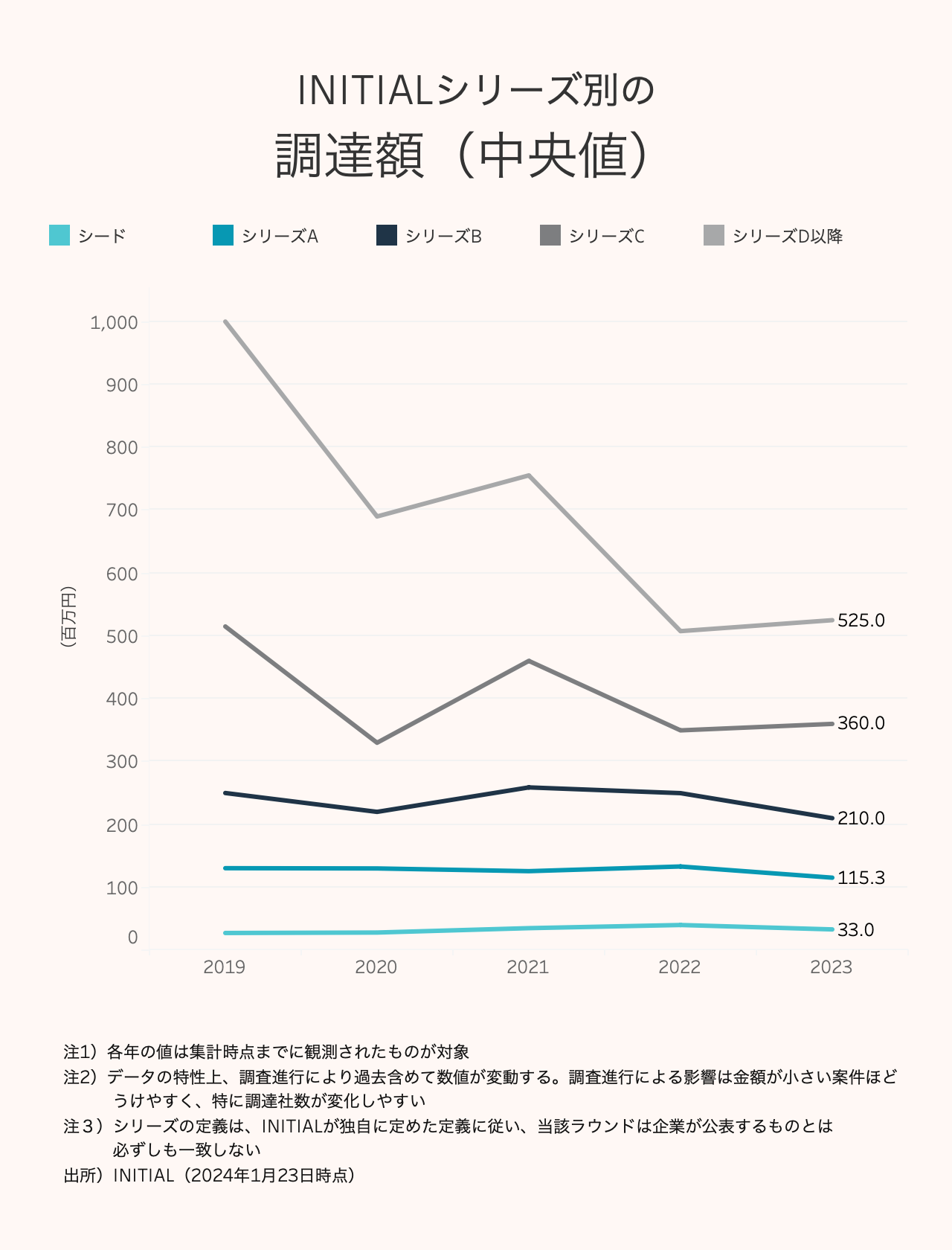

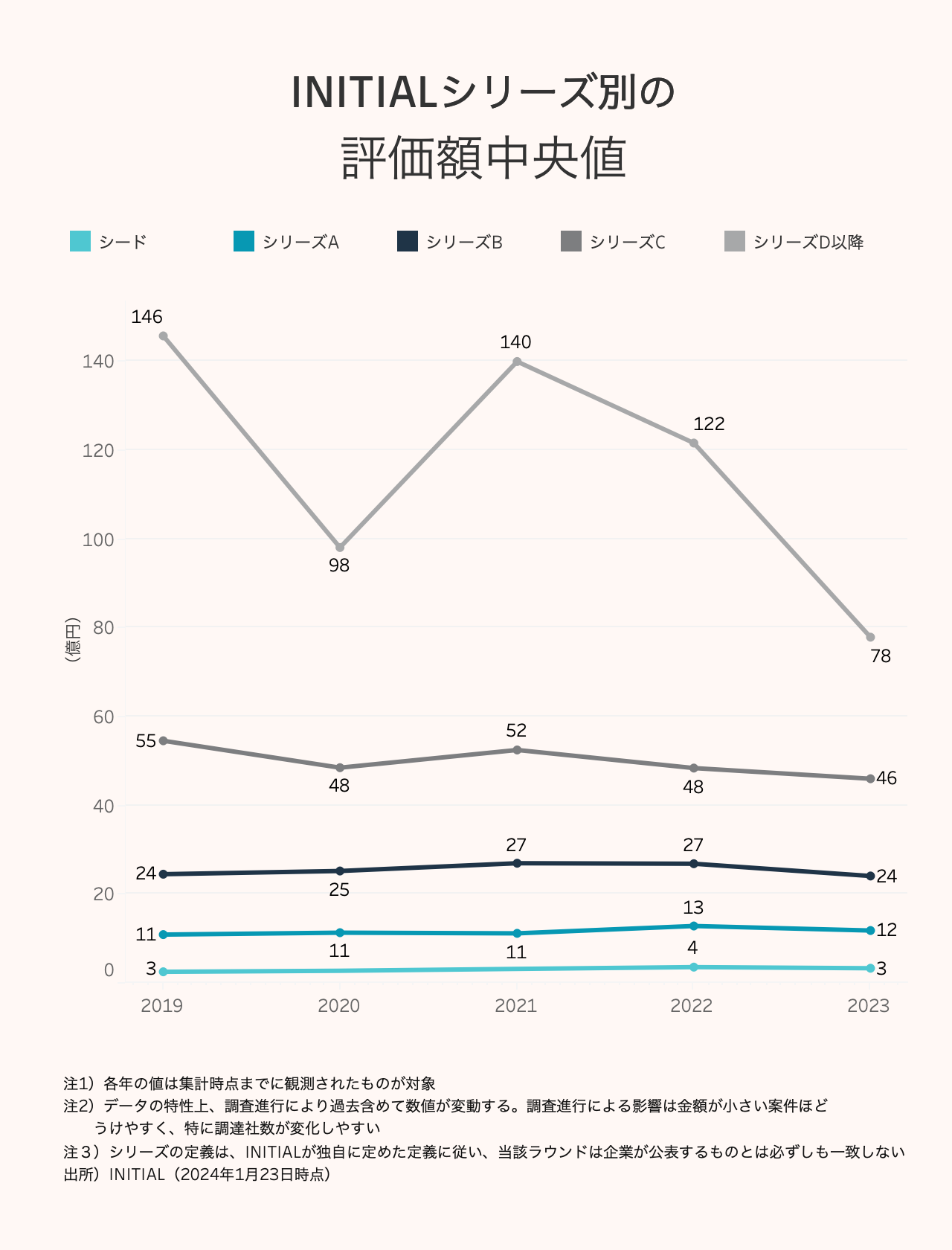

集計時点で調達額の中央値は、シリーズC以降が若干大型化し、シリーズB以前が小型化した。

調達後企業評価額(中央値)をみると、目立つのはEXITに近いシリーズD以降の、前年比36%減の評価額だ。株式市場の影響が出ているようだ。

一方で、シリーズC以前では大きな変化はみられない。これは評価額へ影響が少ない成長前期のラウンドへ投資の選好が強まったためと考えられる。1億円未満の調達社数が、前年よりも実態として増加している点とも符合する。

研究開発型に資金が集中

調達額上位20社をみてみよう。なお、本集計は登記簿を優先に2023年の資金調達が確認されたエクイティの明細を集計対象としている。20社のうち11社が研究開発型で、100億円超の大型調達も目立つ。

2023年の資金調達としては、大型リチウムイオン電池および蓄電システムを手掛けるエリーパワーが、250億円と最大だった。年間で200億円超の調達が観測されるのは2022年の自然電力、2021年のスマートニュースに続くものだ。

資金の出し手はスズキ一社。スズキはエリーパワーの既存株主で、今回、100億円の追加出資で同社の筆頭株主となる。また、スズキは同社の転換社債型新株予約権付社債150億円を引き受けた。

カーボンニュートラルの文脈で、蓄電池分野は欧米でも注目が集まる。電池そのものや、充電に関する技術、電池のリサイクルなどの開発を行うスタートアップへの投資が活発になっている。

次は、知能ロボットを中核に産業オートメーション事業を手掛けるMujin。9年ぶりにシリーズC(※同社発表)を実施した。国内のみならず、既に展開していた中国や米国に加えて、昨年欧州へも進出している。

ITデバイスとSaaSの統合管理クラウドを手がけるジョーシスは、ネット印刷のラクスルの新規事業として始まり、ラクスル創業者の松本氏がCEOを務めるシリアルアントレプレナーのスタートアップだ。

初期から海外進出を志し、2023年9月に北米とAPACでの多国籍展開を開始した。シリーズBで135億円の大型調達を成功させ、日本発グローバルスタートアップとして期待の高さがうかがえる。

大型調達をしたSaaSはジョーシスをはじめとして、LayerXやナレッジワークなど事業経験をもつ起業家によるスタートアップだ。

なお9位の半自律型遠隔操作ロボットおよび人工知能の開発を手がけるTelexistenceと10位の水産物の閉鎖循環式陸上養殖システムの開発・提供等を行うFRDジャパンについては、集計時点で登記やヒアリングで確認できた2023年の金額を掲載した。プレスリリースではTelexistenceは約230億円、FRDジャパンは210億円の調達を公表しており、200億円超の調達までもが珍しくなくなりつつある。

投資家の新規参入は鈍化

投資家の動きをみていく。

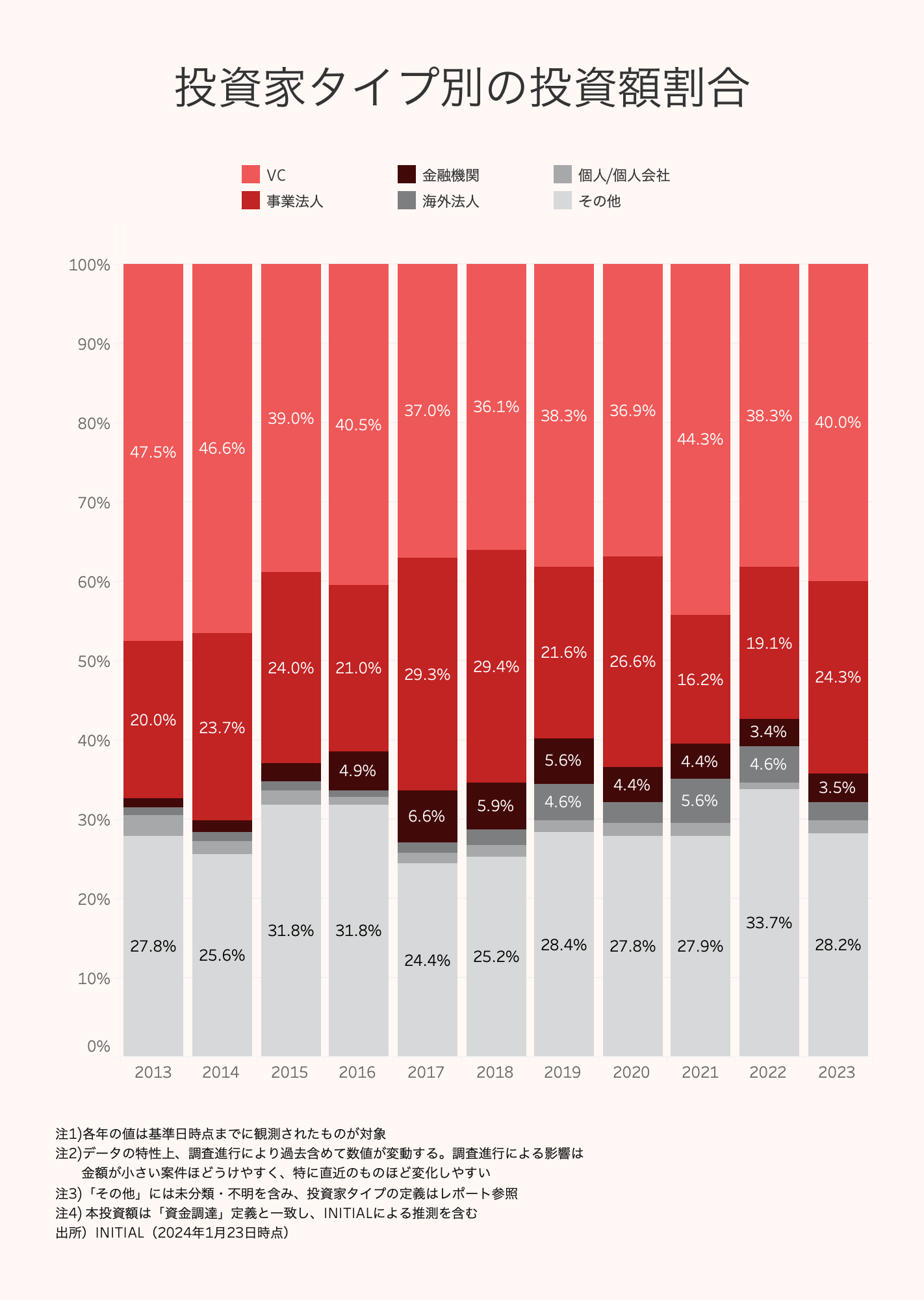

投資家タイプ別に投資額の割合をみると、最も割合が高いのはVCの40%、次いで事業法人の24%。事業法人は2021年から若干減っていたが、2023年は増加している。

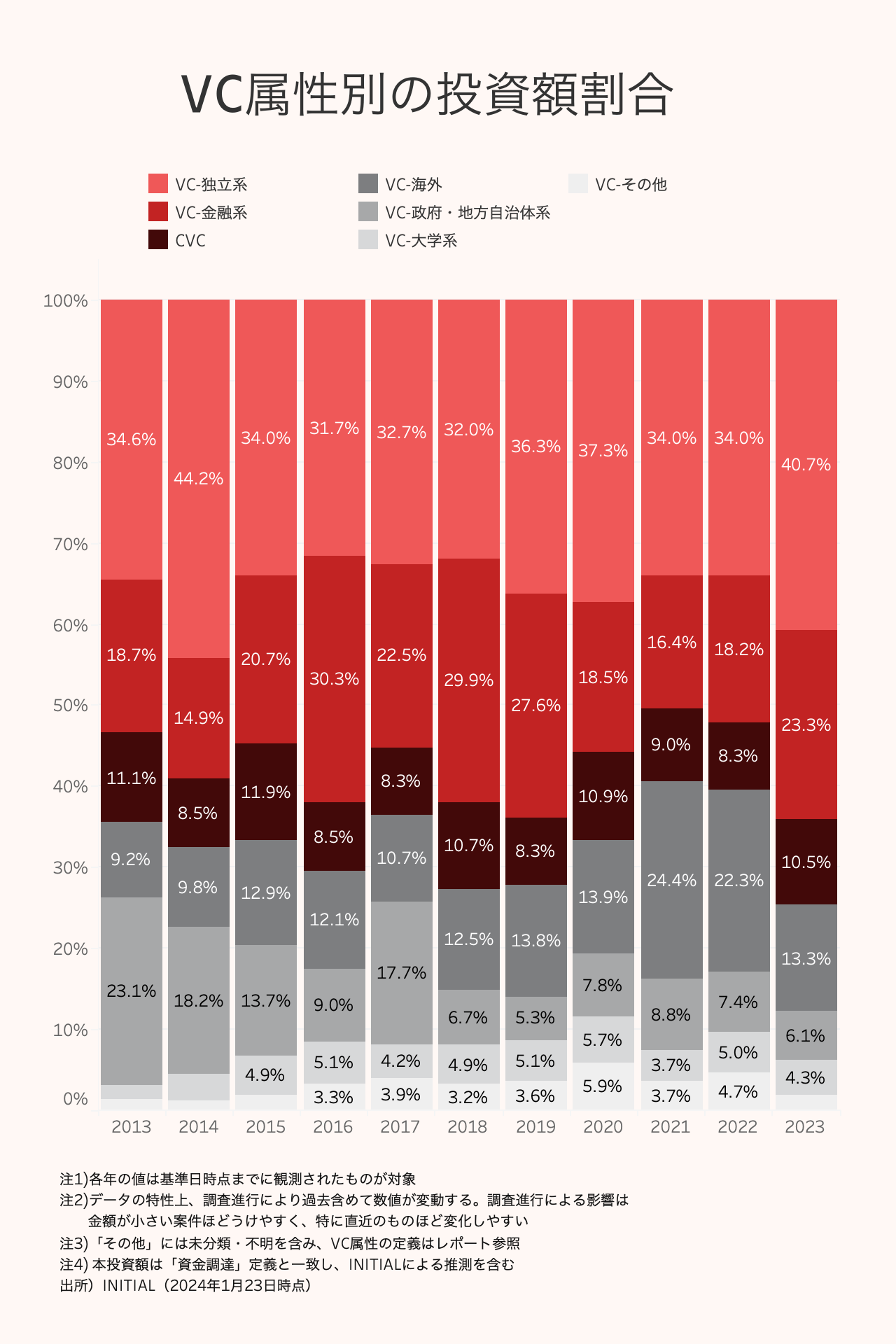

投資家の中で、投資額の割合が最も高かったVCについて内訳をみる。2023年は2021年・2022年と構成が変わり、海外VCの割合が10pt程度低下し、独立系VCと金融系VCの割合が高まった。

さらに、先述した資金調達規模別の動きを投資側からみると、50億円以上の調達に関連する投資家は海外VCの減少が目立ち、独立系VCが増えている。

したがって海外VCが減少した影響は、特に50億円以上の調達に与えていそうだ。

加えて、国内投資家は株式市場の影響が少ないシード・アーリーか、レイターであればよりニーズと実績があるスタートアップへと投資が向かっている。ミドル・レイターに相当するであろう50億円以上100億円未満の調達が回避されたものと推察される。

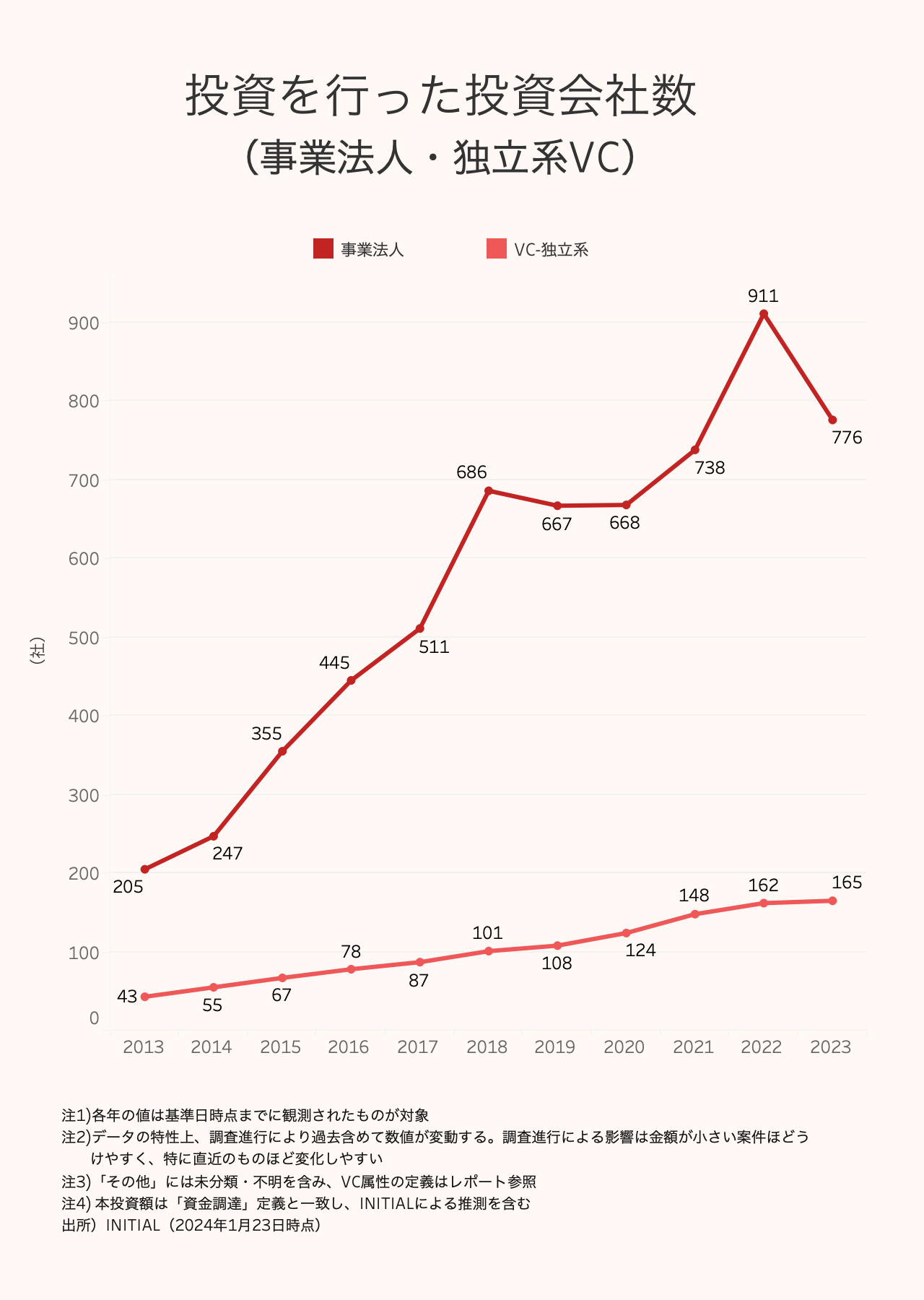

気になるグラフがある。投資を行った投資会社数の推移から、独立系VCと事業法人の新規参入がこの数年続いていたことが確認されていたが、2023年は独立系VCは伸びが鈍化し、事業法人は減少している。

事業法人は2013年から2018年を一度目のピークとして新規参入が続き、伝統企業の新規参入も相次ぎ2022年が二度目のピークとなった。

投資を行っている事業法人の会社数が減少している一方で、投資金額はほぼ横這い。その背景には、低迷しているグロース市場と、好調な日経平均株価の対比構造があるものと推察している。

つまり、日経平均に選定される大企業の投資余力が増えて投資が大型化すると同時に、グロース市場に上場している中小企業は投資余力がなくなり、投資を控えている可能性がある。これによって、投資社数は減少し、平均投資金額は大型化する、という状況が発生しうる。

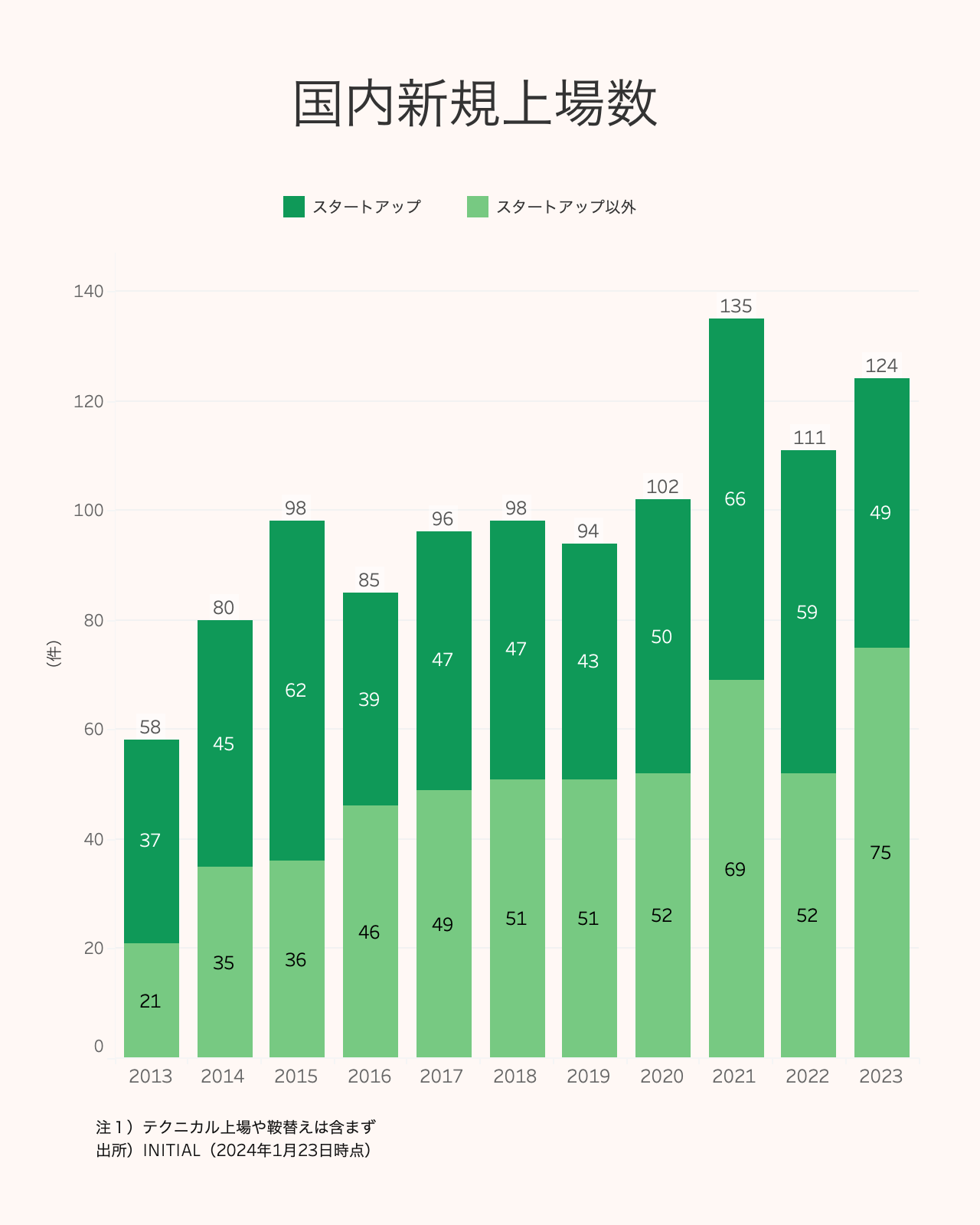

IPOは減少も、初値時価総額は回復

2023年の新規上場数をみると、全体では2022年を上回る124件だったが、スタートアップのIPOは減少した。例年12月に起こるIPOラッシュも振るわず、上半期に顕在化していたIPOを見送る動きが続いた。

それは、東証プライム市場は好調である一方、東証グロース市場は未だ低調であることが影響していよう。

市場の低迷は、前年に引き続き2023年もダウンラウンドIPOが散見されたことにも表れている。たとえば、公募価格ベースでキャスター、ネットスターズ、ナイルなどだ。

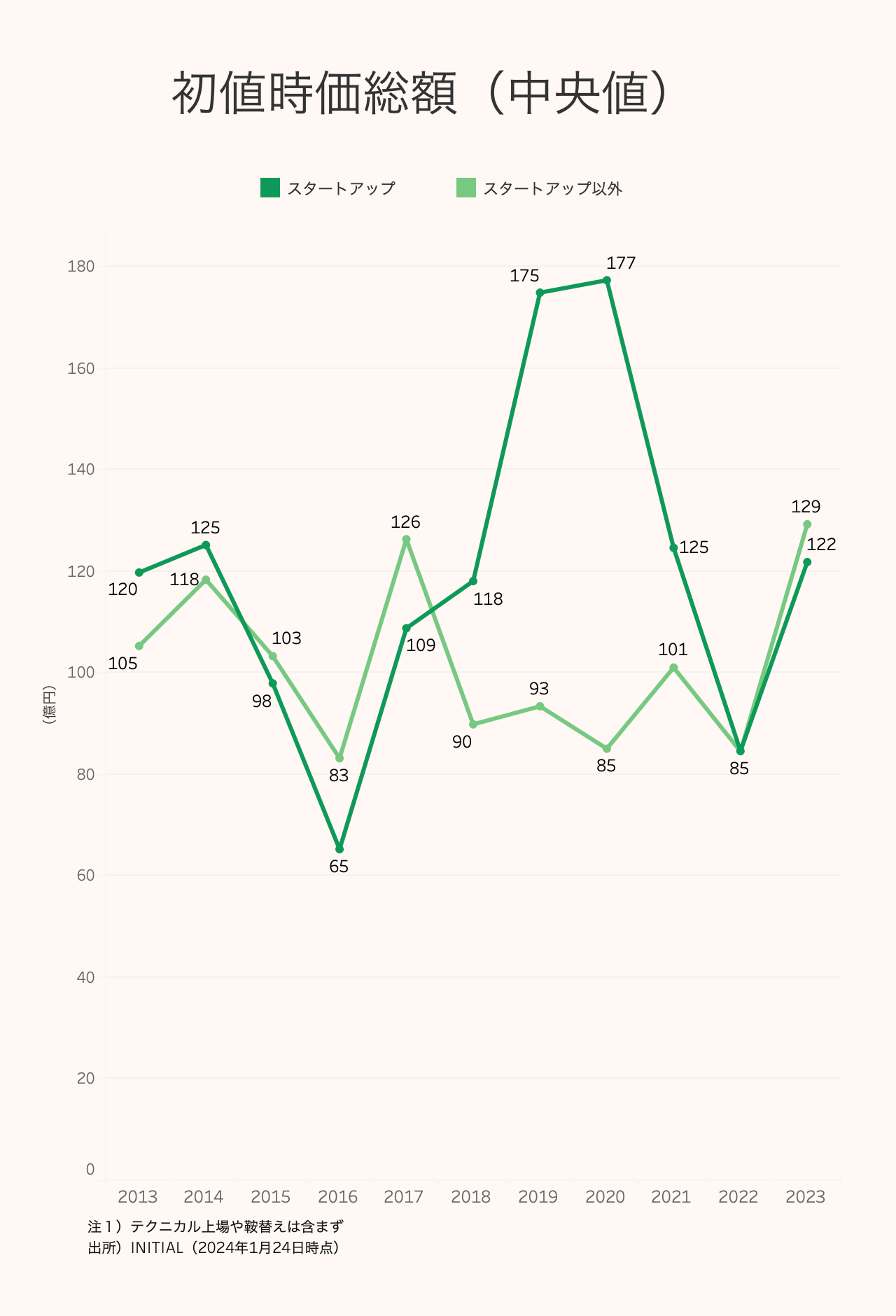

一方、初値時価総額の中央値は回復し、2021年並みとなった。

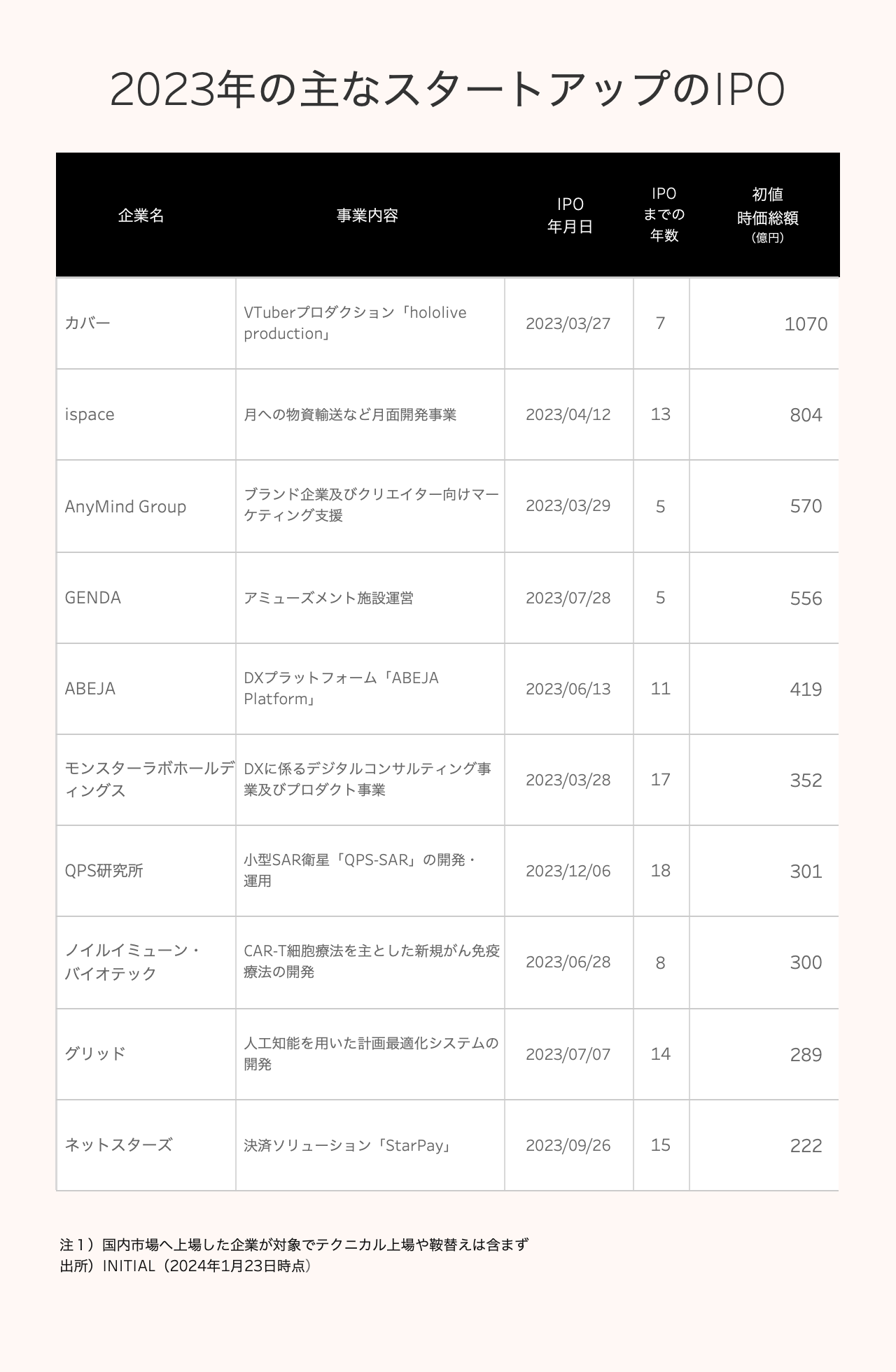

初値時価総額が大きかった上位10社をみると、1000億円超の大型IPOはVTuberプロダクション「ホロライブプロダクション」を運営するカバー。VTuberグループ「にじさんじ」の運営するANYCOLORに続き、2年連続でVTuber関連のスタートアップが大型IPOを果たした。

ANYCOLORは現在の時価総額2034億円(2024/1/16時点)で、上場から1年で東証プライム市場へ市場変更が承認されている。また、カバーの現在の時価総額は1606億円(2024/1/16時点)で、東証グロース市場ではフリーに次いで2番目の時価総額だ。両社ともにキャッシュを獲得しやすいビジネスモデル。

VTuber関連のスタートアップが活発なのは日本のユニークな特徴の1つと呼べ、成長領域として期待される。

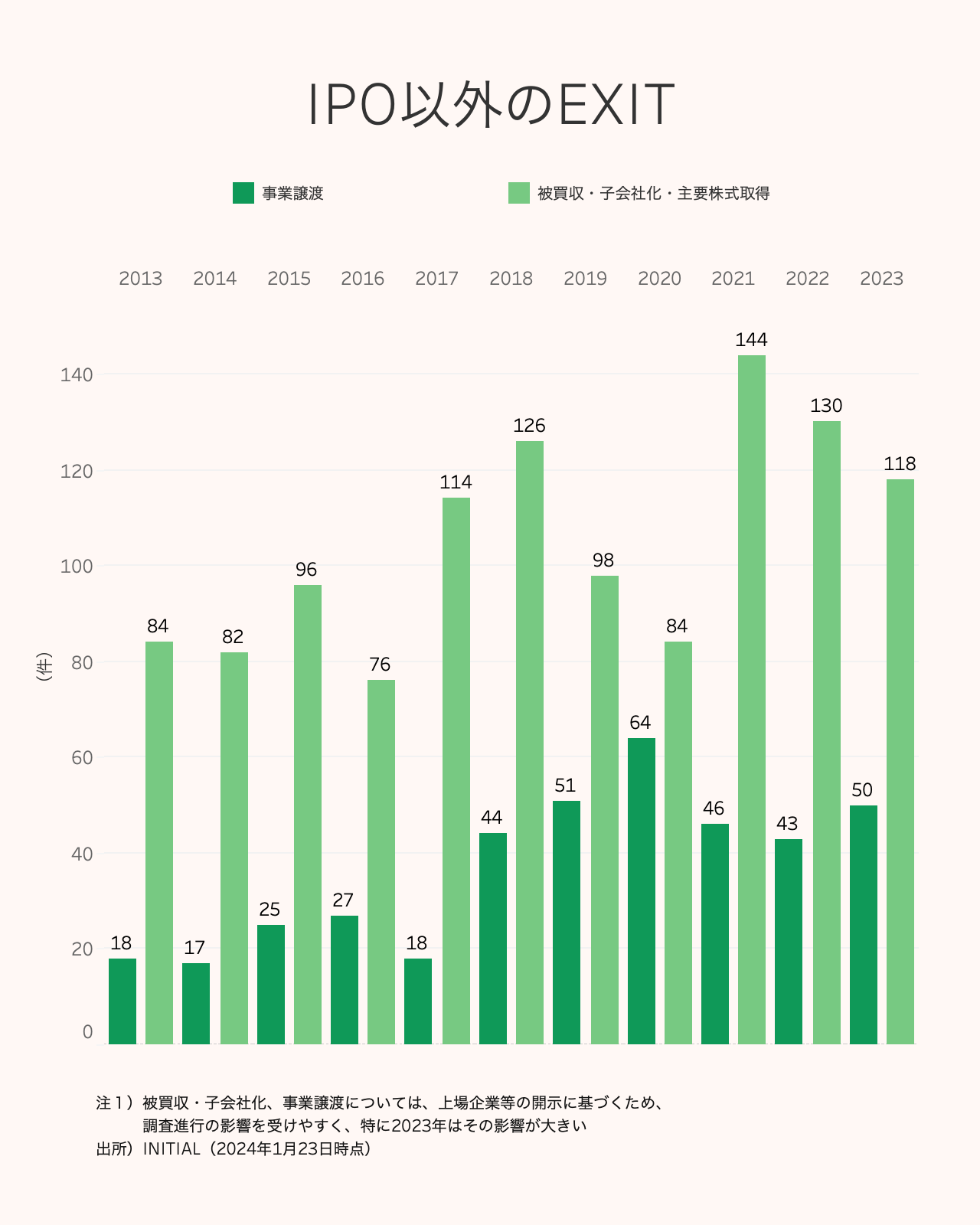

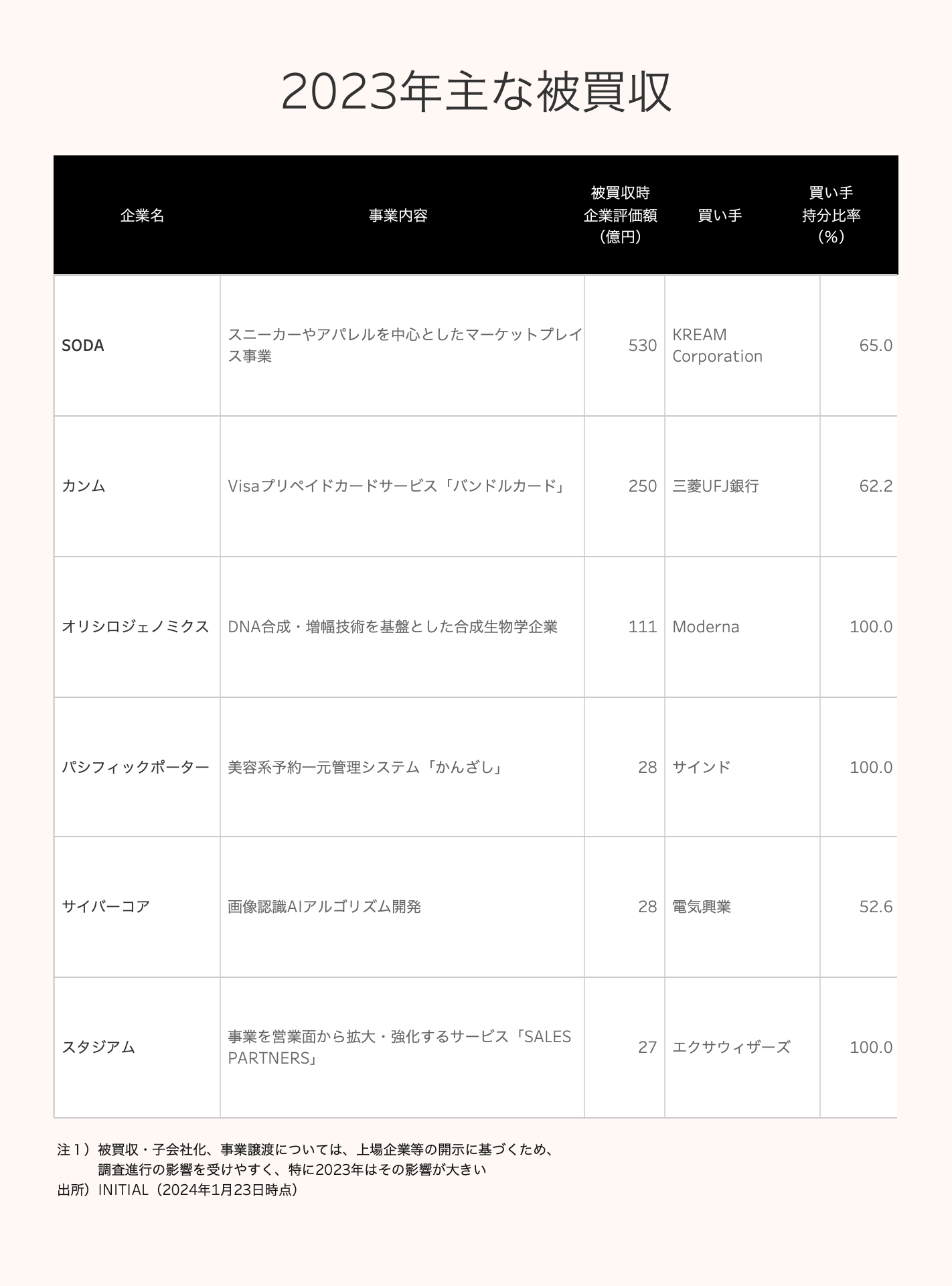

大型案件があったM&A

M&Aについては昨年より若干少なく、事業譲渡は増えた。

2023年の主なM&Aをみると、年最大の評価額(100%取得ベース)は、国内最大級のスニーカーマーケットプレイス「スニーカーダンク(SNKRDUNK)」を運営するSODAだ。

既存株主であった韓国のKREAM Corporation(以下、KREAM)が530億円の評価額でSODAの株式を追加取得し、SODAは連結子会社(持分比率が65%)へ。

評価額(100%取得ベース)は、2021年の米Paypal HoldingsによるPaidy(3000億円)買収、2018年の英ArmによるTreasure Data買収に次ぐ規模で、これまでのところ評価額が大きいM&Aは海外法人が買い手にくる例が多い。

SODAとKREAMは戦略的パートナーシップを締結し、SODAの内山雄太代表はKREAMの取締役として同社に参画し、数年以内のIPOを目標に掲げる。

このように大企業傘下で成長した後にIPOを目指す「スイングバイIPO」を検討していることを表明する例はソラコムやDely、FOLIOなど徐々にではあるが増えている。

次点は、三菱UFJ銀行がVisaプリペイドカード「バンドルカード」等を提供するカンムの連結子会社化だ。伝統企業によるものだったために話題となった。

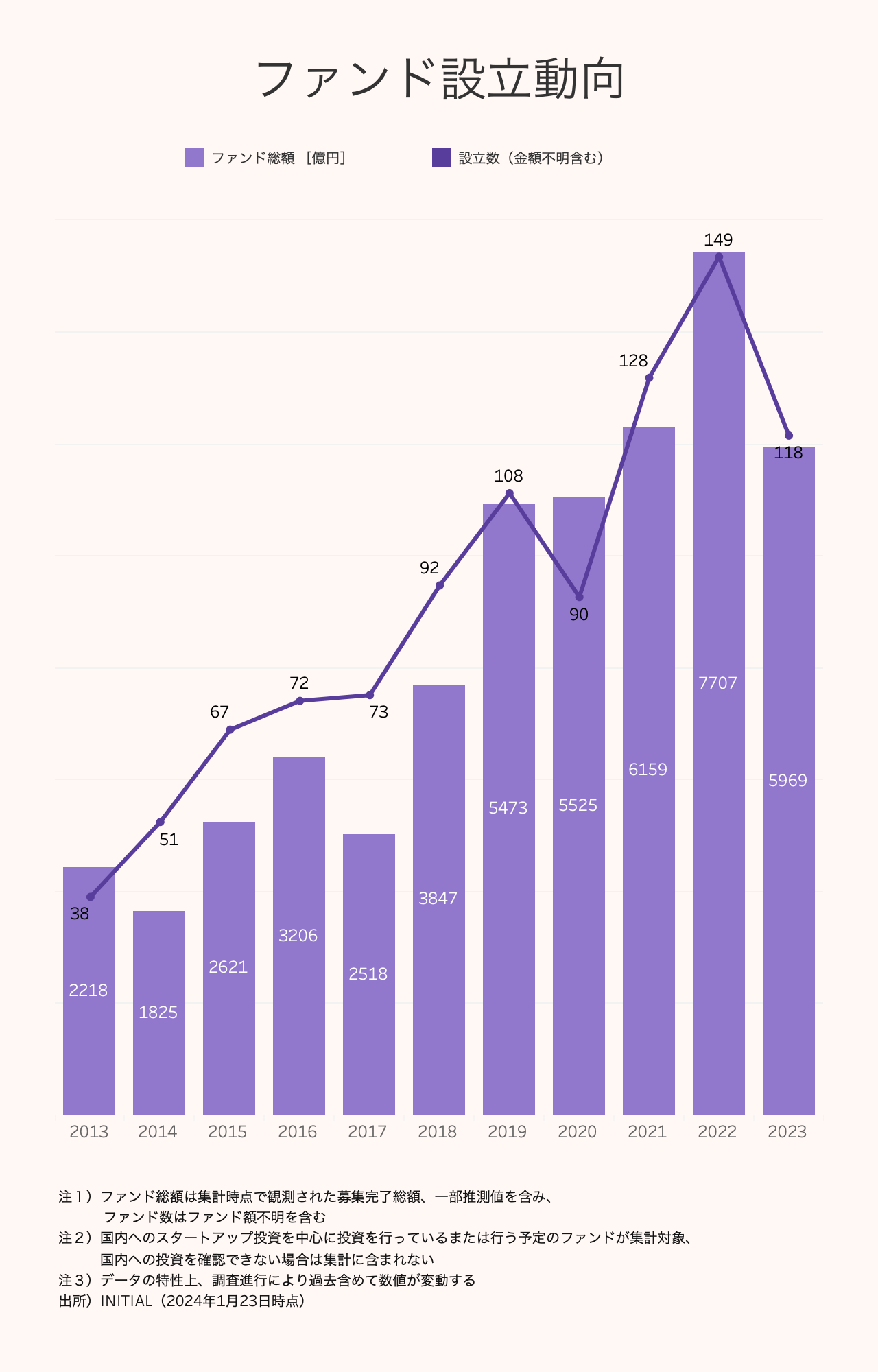

ファンド設立は5000億円超

2023年に観測された新設ファンドは118本で、うち金額が判明しているものは5969億円分で投資余力があることを示している。

2023年に設立されたファンドで最大規模は、SBIデジタルスペースファンドの最大1000億円。SBI 4+5ファンドの後継となる旗艦ファンドで、Web3、メタバース、AI、FinTech、ヘルスケア、DX、Climate Techなどが投資領域。

次はJICVGIオポチュニティファンド1号で400億円。IPOが見込まれるミドル・レイターステージのスタートアップの既存株主持分を直接セカンダリーで取得する「ダイレクト・セカンダリー戦略」に加え、IPO後のスタートアップも投資対象とする。

300億円のファンド金額は、グロースステージのスタートアップを対象とするSMBC-GBグロース1号と三菱UFJキャピタルの基幹ファンドである三菱UFJキャピタル9号だった。

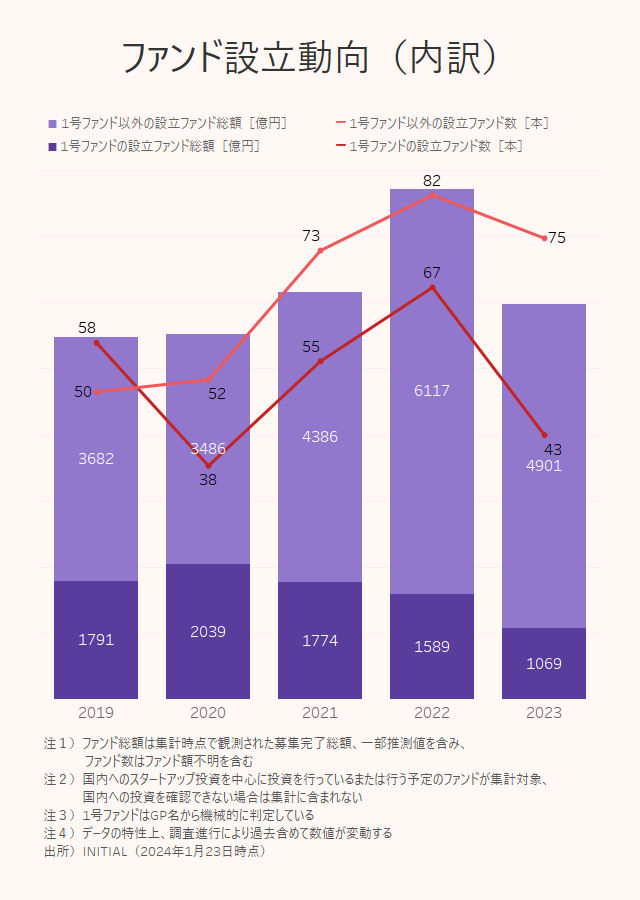

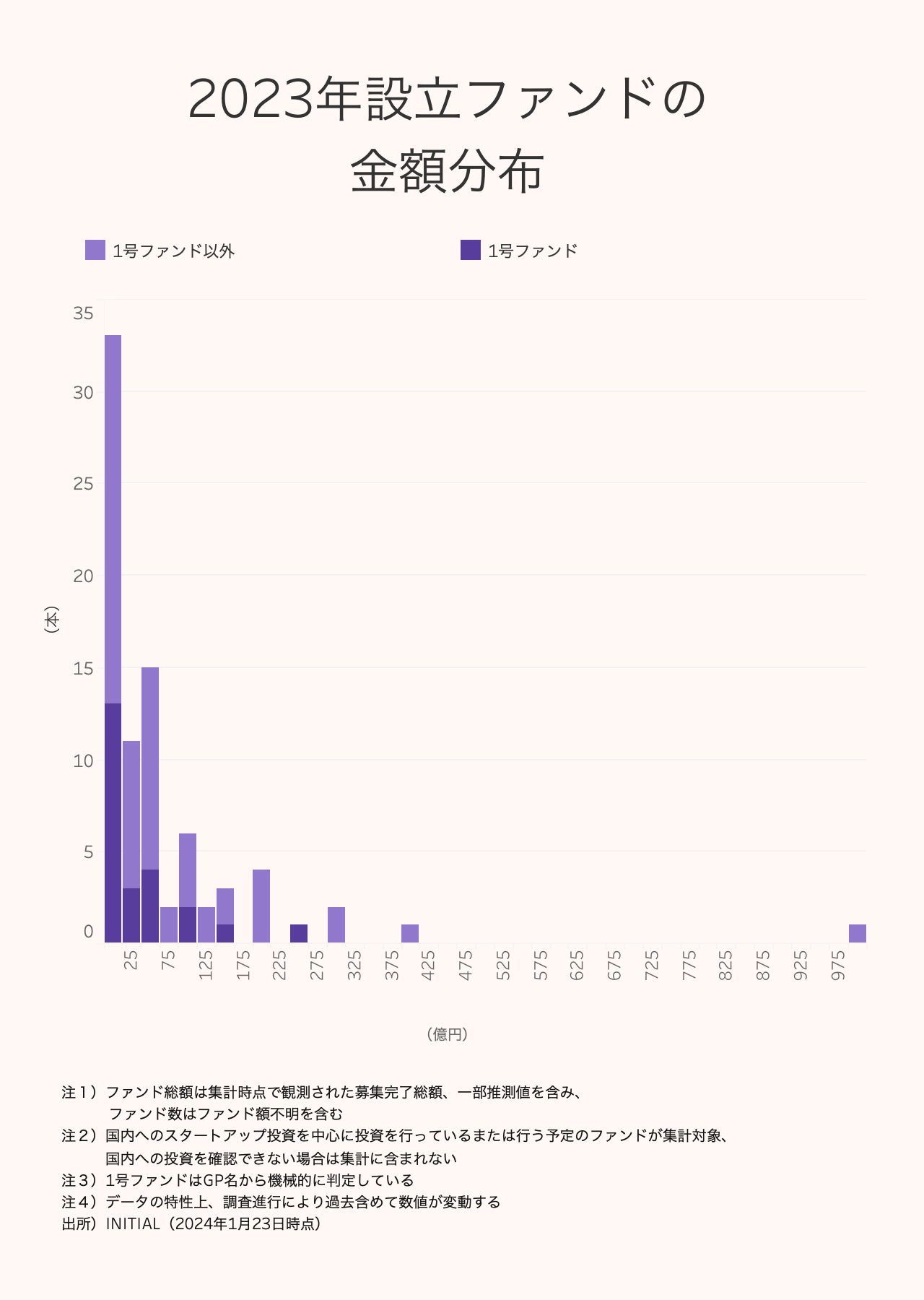

なお、2019年以降、毎年5000億円のファンド設立がなされているが、1号ファンドとそれ以外に分解してみると、金額の大半は1号ファンド以外が占めているとわかる。

さらに、1号ファンドとそれ以外のファンドの設立金額の中央値を比較すると、2倍程度の開きがある。

この金額の開きは、1号ファンドとそれ以外の設立ファンドの金額の分布から、1号ファンド以外がよりロングテールで、それに伴って平均金額が上がり、金額のばらつきも大きくなっているためである。

なお、1号ファンド以外で100億円未満のファンドは、基本的に特定の領域や地域に限定したファンドで、運用会社も地方銀行やCVCが多い。

また、1号ファンドでも100億円以上のファンドは、SMBC Asia Rising Fundや金融機関系列のVCや運営会社は変わっているものの運営者が変わっていないなどの、実績があるところがファンドレイズするケースが多い。

デットファイナンス

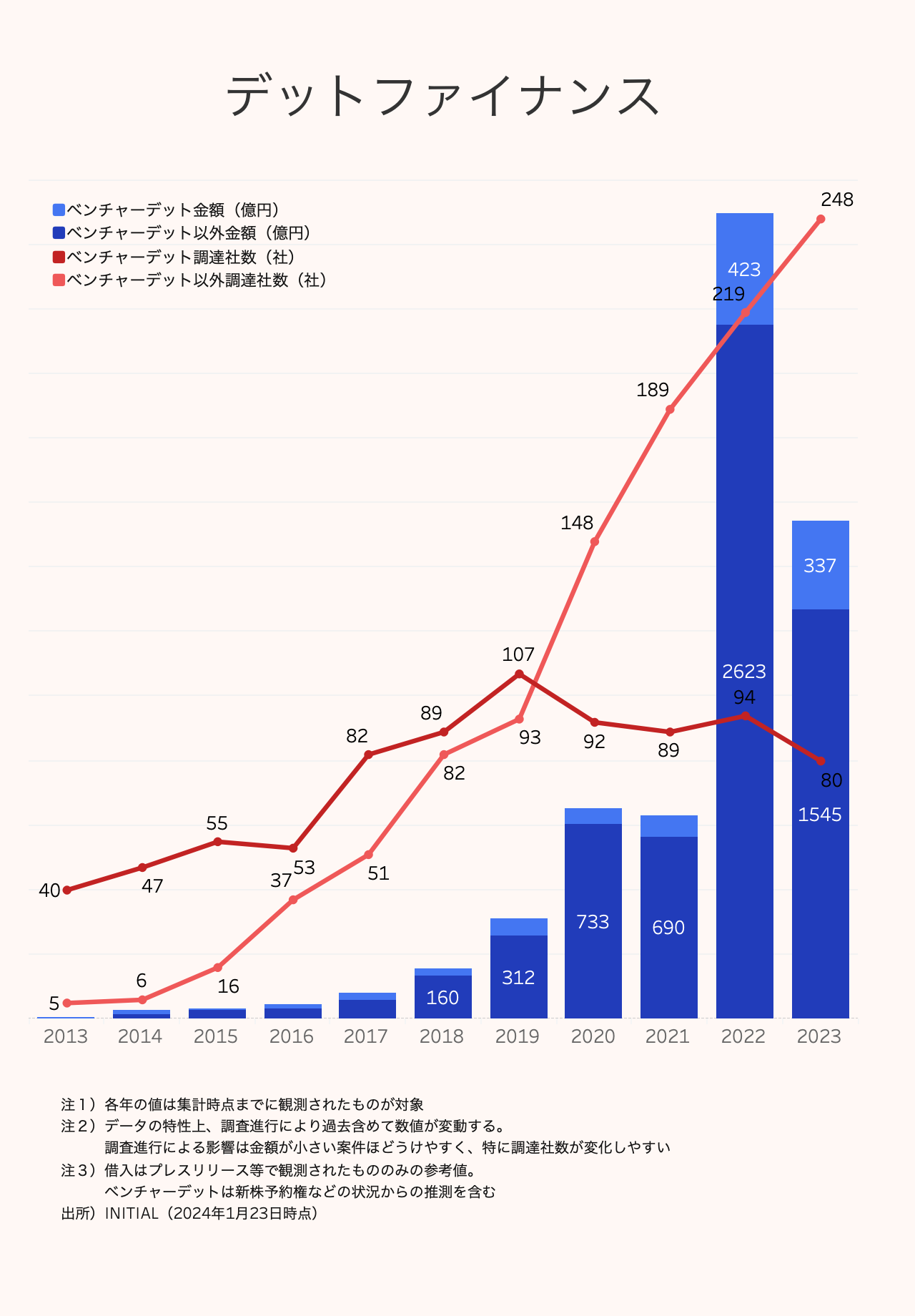

これまではエクイティファイナンスの動きを見てきたが、2022年から大きく話題となったデットファイナンスについて触れておく。

デットファイナンスについては、プレスリリースで公表される以外に観測が難しいことや、公表された金額が設定された極度枠で実行されたものではないケースが混在するため、参考値となる。

転換社債や新株予約権付融資などエクイティとデット双方の性質をもつベンチャーデットよりも、融資やプロジェクトファイナンス等の金額が急伸している。

2023年のデットファイナンスは1855億円とエクイティの約25%に相当する規模だ。特に2022年より100億円以上の大規模なデットファイナンスが目立つようになっており、ミドル・レイターのエクイティ分をカバーしているものと考えられる。

デットファイナンスは、エクイティで調達するよりも株式の希薄化を抑えることがメリットの1つにあげられるが、特に成長後期のスタートアップのニーズとも合致していよう。

金額が大きいところをみると、2023年はスキマバイトサービス「タイミー」のタイミーがみずほ銀行、三菱UFJ銀行、りそな銀行と相対取引により総額130億円のコミットメントライン契約の新規・追加締結。タイミーは2022年にも長期借入およびコミットメントラインで183億円調達している。

グリーン電力ソリューション事業を手掛けるクリーンエナジーコネクトがSBI新生銀行および脱炭素化支援機構から、プロジェクトファイナンスにより総額120億円の資金調達を実施している。

法人カード「UPSIDER」を開発、提供するUPSIDERが三菱UFJ銀行をアレンジャーとするシンジケートローン80億円を締結した。なお、UPSIDERも2022年に約100億円、467億円の追加融資枠の確保を公表している。

おわりに

好調が続いた環境から一転、逆風の環境となったスタートアップ投資。しかし、そのような中でも日本は、欧米より小さい形で未上場市場への影響が表れた。

仮に、このままIPO環境の低迷が長引けば、設立数が拡大し始めた2013年以降のファンドが順番に償還期限を迎えていく中で、M&Aやセカンダリー取引などIPO以外のEXITの課題が色濃く影響するだろう。

EXITの課題に対する動きとしては、海外企業や国内伝統企業による大型M&Aの事例が増えつつあること、スウェーデンに本社を置くPEファンドのEQTがHRBrainを買収した例が、新しい動きとして見られプラス材料といえる。

スタートアップ投資の低迷が改善する材料もある。事業法人の積極姿勢、スタートアップに対する融資や補助金等、エクイティ以外の調達手段の多様化や支援策の充実は好材料といえ、シード・アーリーを中心とした調達社数の増加も良い傾向だ。

日本のスタートアップ・エコシステムの進化が試される局面に入っている。

(執筆:森敦子、編集:村上美里、バナーデザイン:杉野亮、図版デザイン:廣田奈緒美/川﨑菜々美)

2024/1/26 17:00 Mujin社が欧州に展開予定と記載しておりましたが、昨年欧州へ進出へ訂正いたしました。 2024/1/30 17:27 ジョーシス社の調達後企業評価額を修正致しました。潜在株50%以上だったものの、潜在株を含む評価額になっていたため、除いた値に致しました。 2024/3/7 14:40 「ファンド設立動向(内訳)」の凡例1号ファンドと1号ファンド以外が反対になっていたため訂正を行いました。