(2023年8月04日更新)

スタートアップの成長フェーズを可視化する。

INITIALは、スタートアップの資金調達に関する膨大な自社データを活用し、スタートアップの成長フェーズを「シリーズ」として定義する。

スタートアップの世界をオープンにすることで、そこに飛び込む人が増えることを目指して。

この記事では、そのINITIAL独自のシリーズの定義について解説する。

国内スタートアップへの投資は、事業法人の直接投資とベンチャーキャピタル(VC)からの投資に大別される。事業法人からの投資では普通株式が、VCからの投資では優先株式やJ-KISS等の新株予約権が用いられることが多い。

スタートアップの成長フェーズを表す指標として、資金調達における「シリーズ」の表現がある。この指標は優先株式の株式種類と一致することが通例だ。たとえば、「A種優先株式による資金調達であればシリーズA」と定義される。

先に述べた通り、日本では事業法人からの資金調達が多い。このため、優先株式による種別だけではスタートアップの成長フェーズを捉えることが難しい。

米国では一般的にアーリー(通常シリーズA、Bを集約)、レイター(通常シリーズC、Dを集約)など成長フェーズ別に投資額の「相場」が公表されている。

しかし、日本ではその様な「相場」やスタートアップの平均的な成長モデルについての情報は限定的だ。

日本でも、スタートアップの成長モデルが可視化できれば、起業したり、スタートアップにジョインしたりといった「挑戦」を増やせるのではないか。

冒頭のチャートで示した通り、スタートアップの資金調達件数は2017年からほぼ横ばいの状況が続いているが、これを大きく増やし、日本、世界の変革を促進することに貢献できる可能性があるのではないか。

この様な想いから、INITIALでは過去から蓄積された資金調達データを活かし「INITIALシリーズ」を定義した。

日本におけるスタートアップの資金調達には決まった型が少なく、例外も多く、一律の定義は困難だ。今回の定義について、みなさんからのフィードバックを頂戴しながら、先に書いた目的を達成する一助となるものを目指し、改善を続けていきたい。

INITIALシリーズ

INITIALシリーズを付与する対象企業は、2015年以降に会社設立や資金調達など資本に影響するイベントを観測した8,755社である(2023年7月18日時点)。その企業のうち、基準日時点で判定可能な最新ラウンドを対象に各企業のシリーズをカウントしたものである。

数字をみると、企業を成長させシリーズを進めていくことがいかに難しいかがわかる。

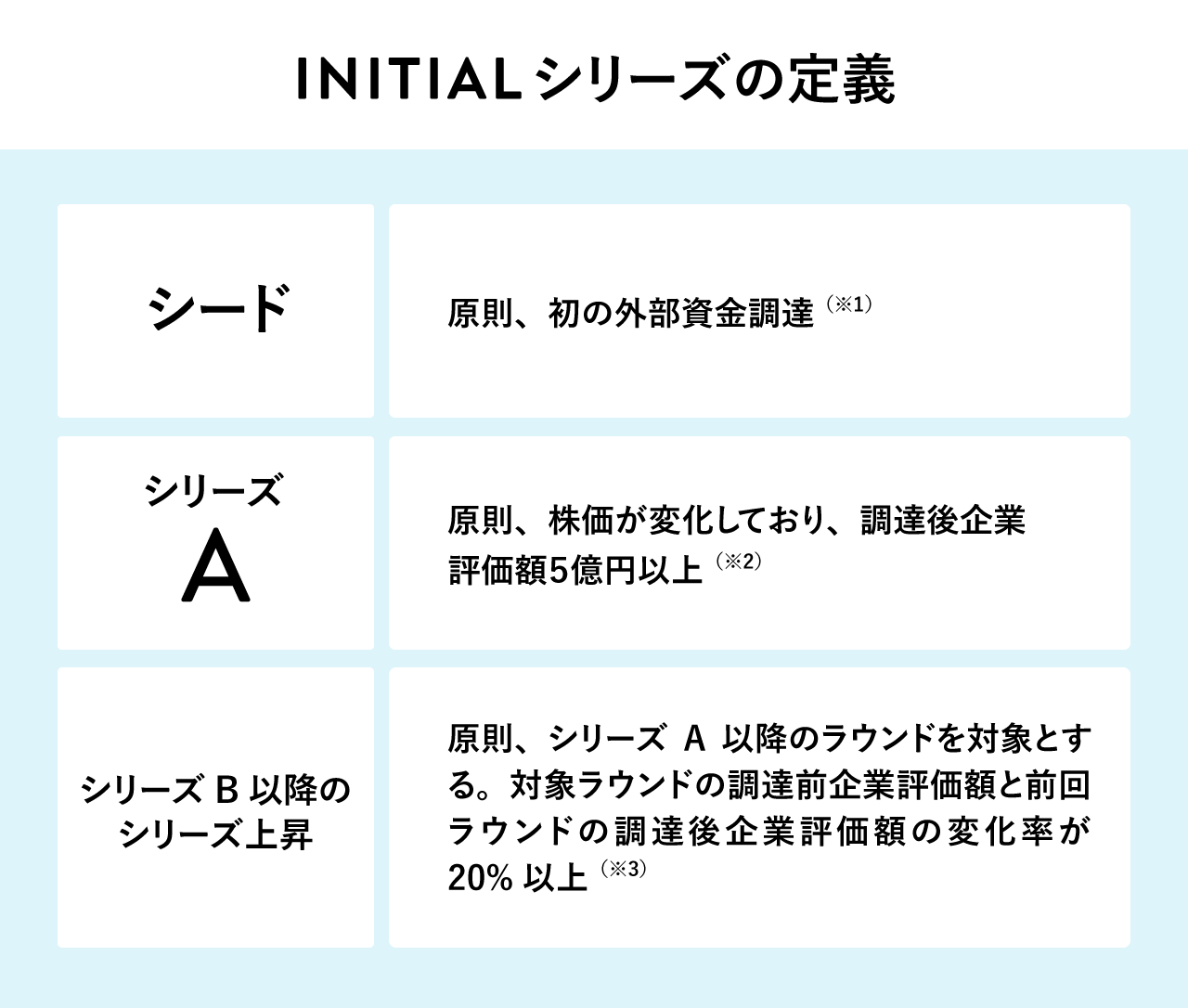

INITIALシリーズは「スタートアップの平均的な成長モデル」を示すことを目的とし、以下の通りに定義した。極力恣意性を排除するために閾値を設けている。

前提:エクイティでの資金調達が対象

- コンバーティブルノートなど、将来的に株式の発行となる資金調達は、発行時点のラウンドを対象とする

- 親会社への割当、被買収・子会社化、合併は非対象

- 登記簿などから株価や調達後企業評価額を算出できないラウンドは判定不可とする

- 新株予約権の権利行使は対象ラウンドに含めない

(※1)

- ラウンドの有無は確認できるものの、詳細がわからない場合は判定不可とし、調達後企業評価額が閾値を超えていれば必ずしもシードラウンドから始めない(株式会社ユカシカド、オープンワーク株式会社など)

- 研究の事業化、MBO、カーブアウトなど設立経緯が通常と異なる場合、初の外部資金調達であっても調達後企業評価額が閾値を満たしていれば必ずしもシードラウンドから始めない(株式会社ミラティブなど)

- 法人として母体を移した場合(海外から日本へ、持株会社の設立)元の法人でのシリーズの推移を確認。法人が変わった場合はもとの法人を引きついでいると考えて、必ずしもシードラウンドから始めない(Nature株式会社)

- 外部調達を明確に確認できなかった場合でも設立時からの株価が確認でき、初めて株価が上昇変化したラウンドであればシードとしている場合もある

- プレシリーズAラウンドであることが確認とれるラウンドは、調達後企業評価額に関わらずシードとする(株式会社POL、株式会社ペイミーなど)

- 調達後企業評価額が5億円以上であっても、シードラウンドのエクステンションラウンドであると判断できる場合はシード(プレシリーズA)とする(株式会社ログバーなど)

(※2)

- 5億円の閾値は過去3年においてシリーズAと公表またはA種優先株式ラウンドを対象とし、調達後企業評価額の統計分布の10%の位置から導出

(※3)

- 20%の閾値は過去3年においてシリーズAと公表またはA種優先株式ラウンドを対象とし、調達後企業評価額変化率の統計分布の10%の位置から導出

- 企業評価額の変化率が20%以上であっても変動理由が新株予約権の発行によるもので、株価が変化していない場合は必ずしもラウンドを進めない(株式会社Liquid)

- 事業のピボットを観測した場合、過去ラウンドに関係なくプロダクトのリリース状態などから確認し、新規ラウンドから再定義する。ピボットは①その事実が明確に確認できるあるいは②株式転換と償却を実施し既存投資家のEXITが想定できる事象から定義する

- ダウンラウンドの場合はラウンドを進めない

- 判断に必要な数値情報があっても、同一期間内に異なる株式種類での資金調達をしていいる場合は判定不可とし調査を進める(株式会社FOLIO、軒先株式会社、ベジタリア株式会社など)

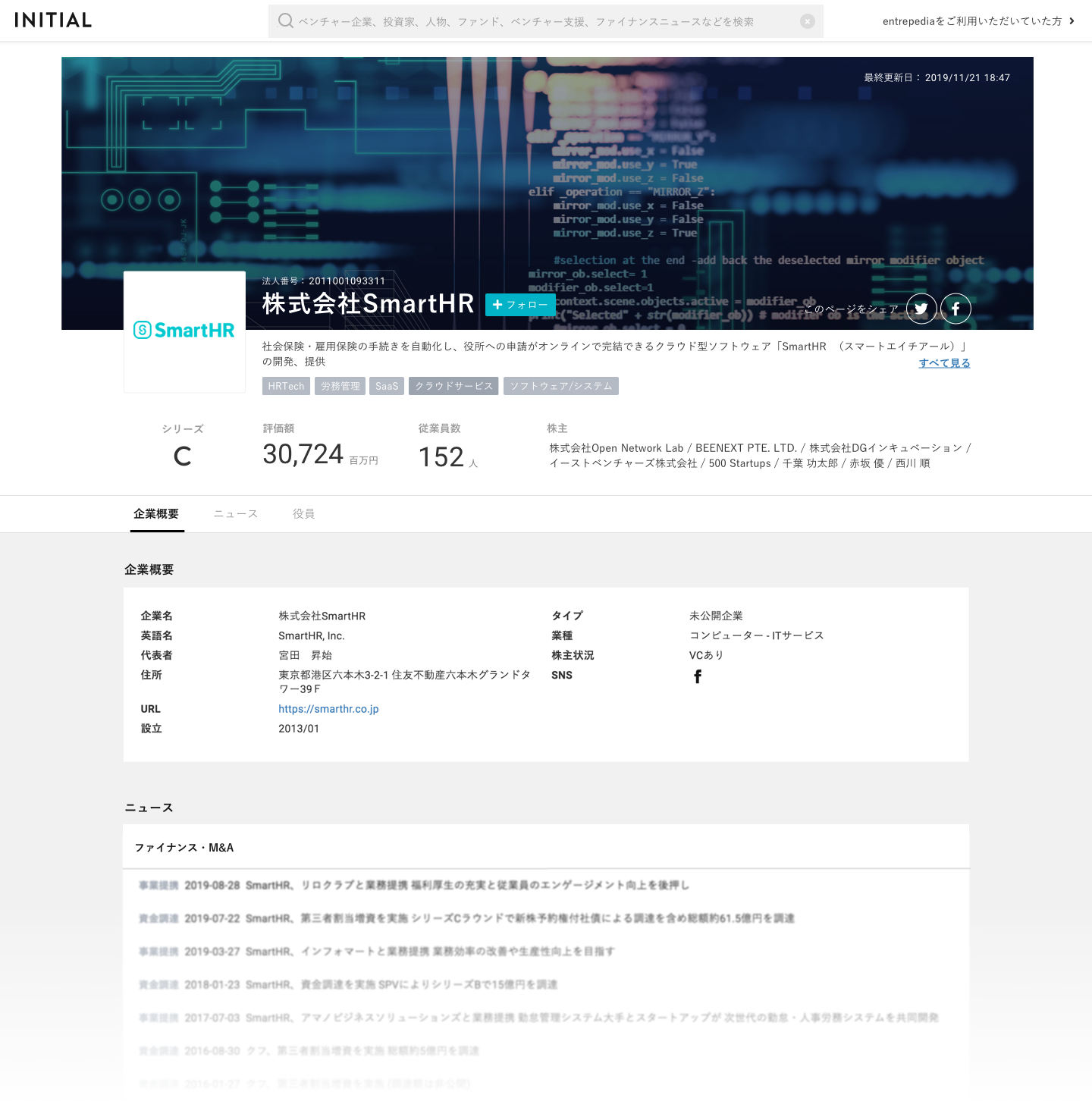

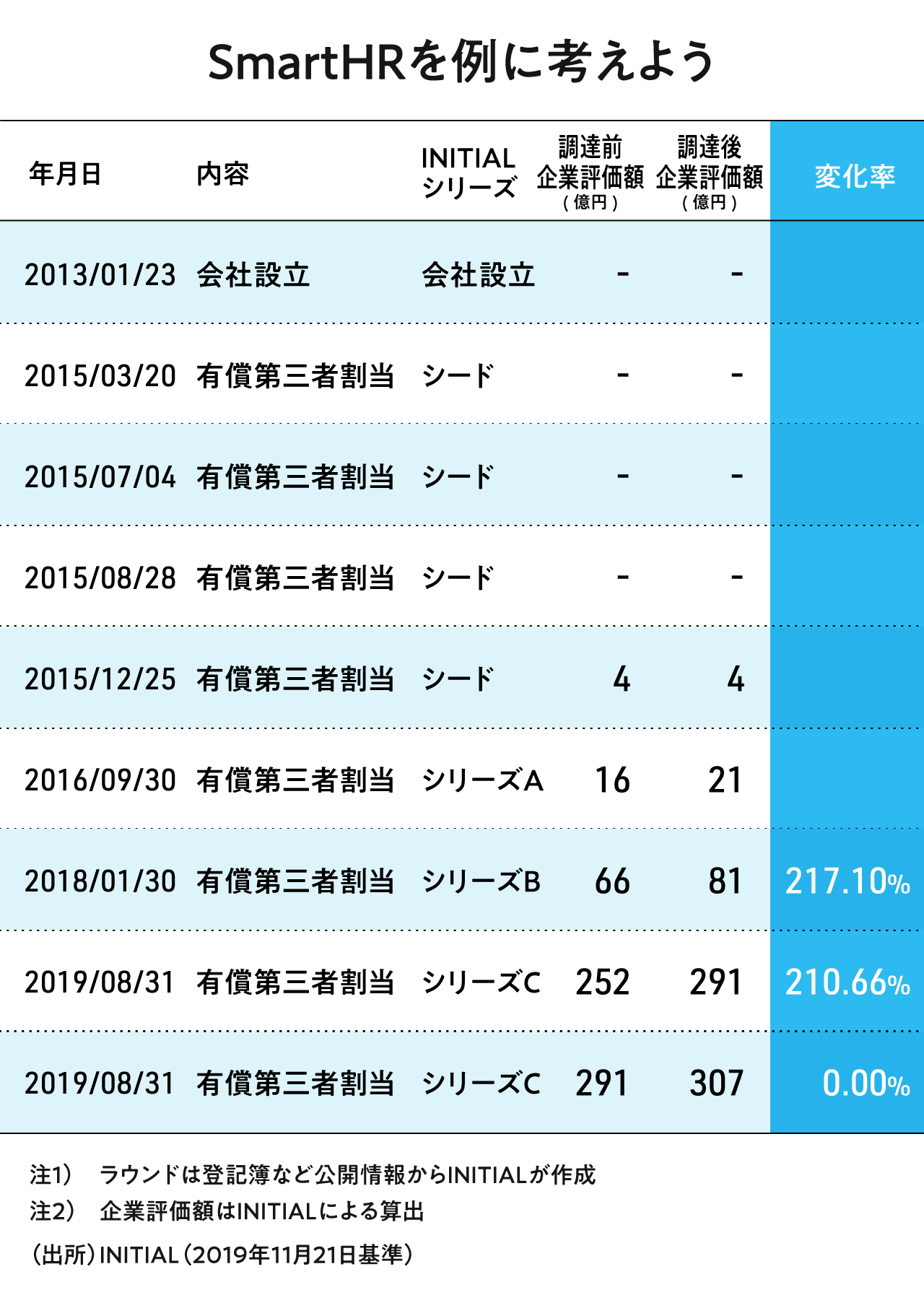

この定義に沿って、SmartHRを例に確認してみよう。

資金調達の情報をすべてみるにはこちらから

最初に外部調達を実施したのが2015年3月20日。そのラウンドをシードとする。そこから、複数回有償第三者割当を実施。2016年9月30日のラウンドの調達後企業評価額(ポストマネー)が21億円と5億円以上のため、シリーズAを付与。

次の2018年1月30日のラウンドは、調達前企業評価額(プレマネー)が66億円に対し、その前のラウンドである2016年9月30日ラウンドの調達後企業評価額が21億円。その変化率は217%と20%以上であったため、シリーズBを付与。

同様に2019年8月31日のラウンドは調達前企業評価額252億円に対し、2018年1月30日のラウンド調達後企業評価額81億円から変化率211%であったため、シリーズCを付与。同日にもう一つラウンドがあるが、変化率は0%であるため、同一エクステンションラウンドと判定した。

シリーズAの5億円の閾値

株価の変化やラウンドの回数に関わらず、調達後企業評価額でシリーズAの基準を設けた理由に、公開情報の少なさによるシード期の資金調達の実態把握の難しさがある。

また、最近ではインキュベーション施設やアクセラレータープログラムなどが登場していること、シード期へ投資する投資家が増えていること、クラウドファンディングなど新たな資金獲得機会などから、シードには多種多様な企業が存在する。

そのような中から「平均的に成長するスタートアップ」を示すために、すでにシリーズがわかる従来の企業群の調達企業評価額から閾値をシンプルに設定した。

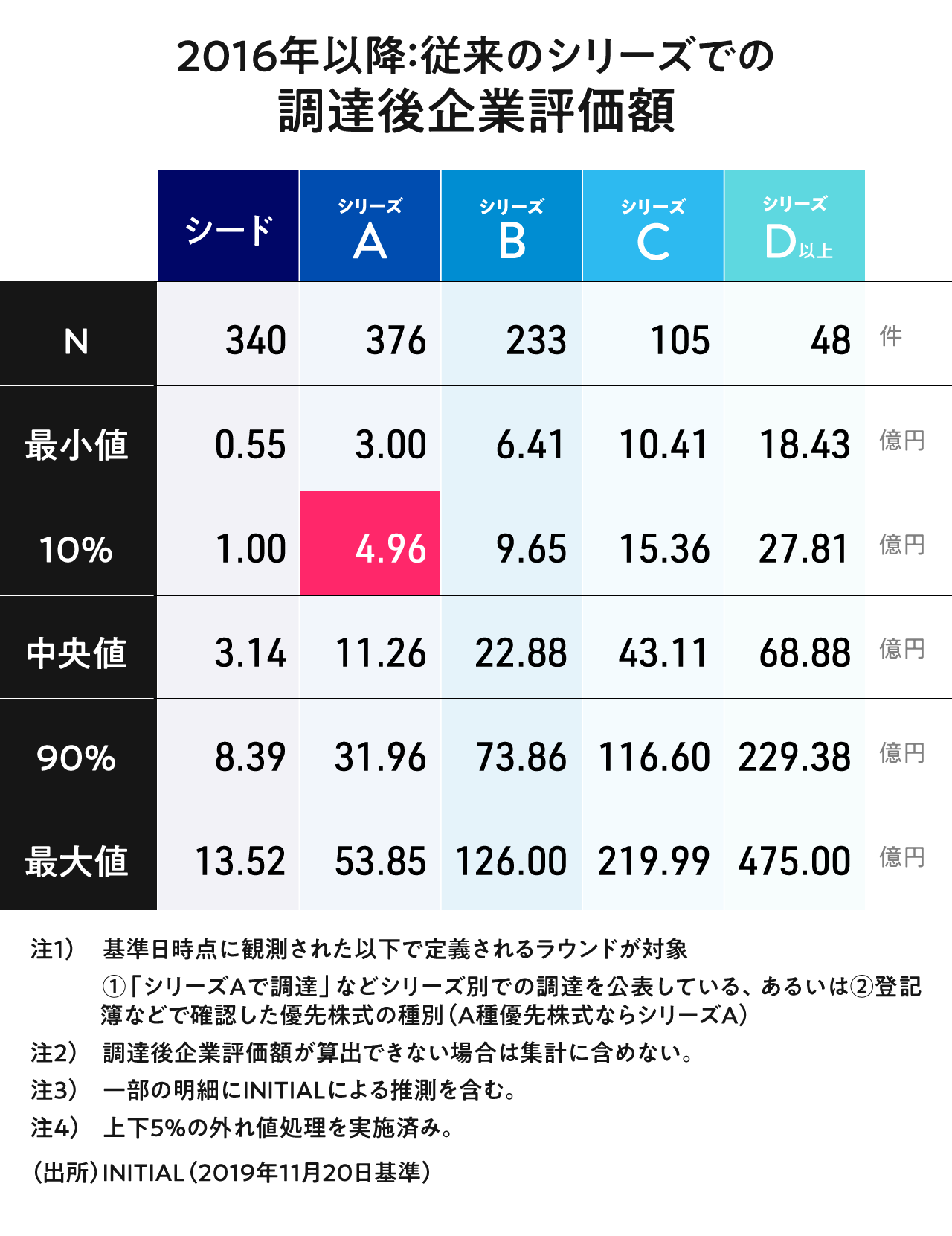

過去3年において、「シリーズAで調達」などプレスリリースやニュース記事においてシリーズを明示しているケース、あるいは登記簿などで優先株式の種別(A種優先株式ならシリーズA)が判明するケースの「シリーズ」を従来のシリーズの定義とし、その調達後企業評価額の分布を確認した。

なお、同一シリーズで複数ラウンドが存在する場合は、最終ラウンドの企業評価額を採用している。

分布に偏りがあったため、上下5%の外れ値処理を実施。そのうえで、80%をカバーする下限10%の位置を閾値と設定。統計表は以下のとおり。シリーズAの10%の位置は4.96億円であった。すなわち、公表されているシリーズAの80%のケースは、その評価額は4.96億円(約5億円)を上回る。

シリーズB以降に進める際の閾値

シリーズAの企業が資金調達を実施した場合、どのような条件を満たせばシリーズBに進んだと見なせるかを考えよう。

資金調達に用いられた株価が、前回資金調達時と比較して上昇しているかどうかが1つの判断軸になる。しかし、株価が上昇していてもその上昇の幅が小さい、あるいは資金調達規模が前回ラウンドよりも小さい、調達実施がほぼ同時期などの場合もある。

ブリッジファイナンスや事業提携目的の事業法人の少額出資、同一ラウンドのエクステンションラウンドがこれにあたる。

シリーズが進んだと判断しないファイナンスの要件:

- 前回ラウンドから株価に上昇変化がほとんどない(前回ラウンドの調達後企業評価額と今回ラウンドの調達前企業評価額がほぼ変わらない)(必要条件)

- 株価変化があるが資金調達規模が前回ラウンドより下回っている(必要条件)

- 前回ラウンドと株式種類同じ(参考情報)

- 前回ラウンドからの調達間隔がおおむね1年以内(参考情報)

ここから、株価の上昇率に閾値を設定することで上述の可能性を排除したい。株価で判断すると株式の分割・併合の影響を受けてしまう。

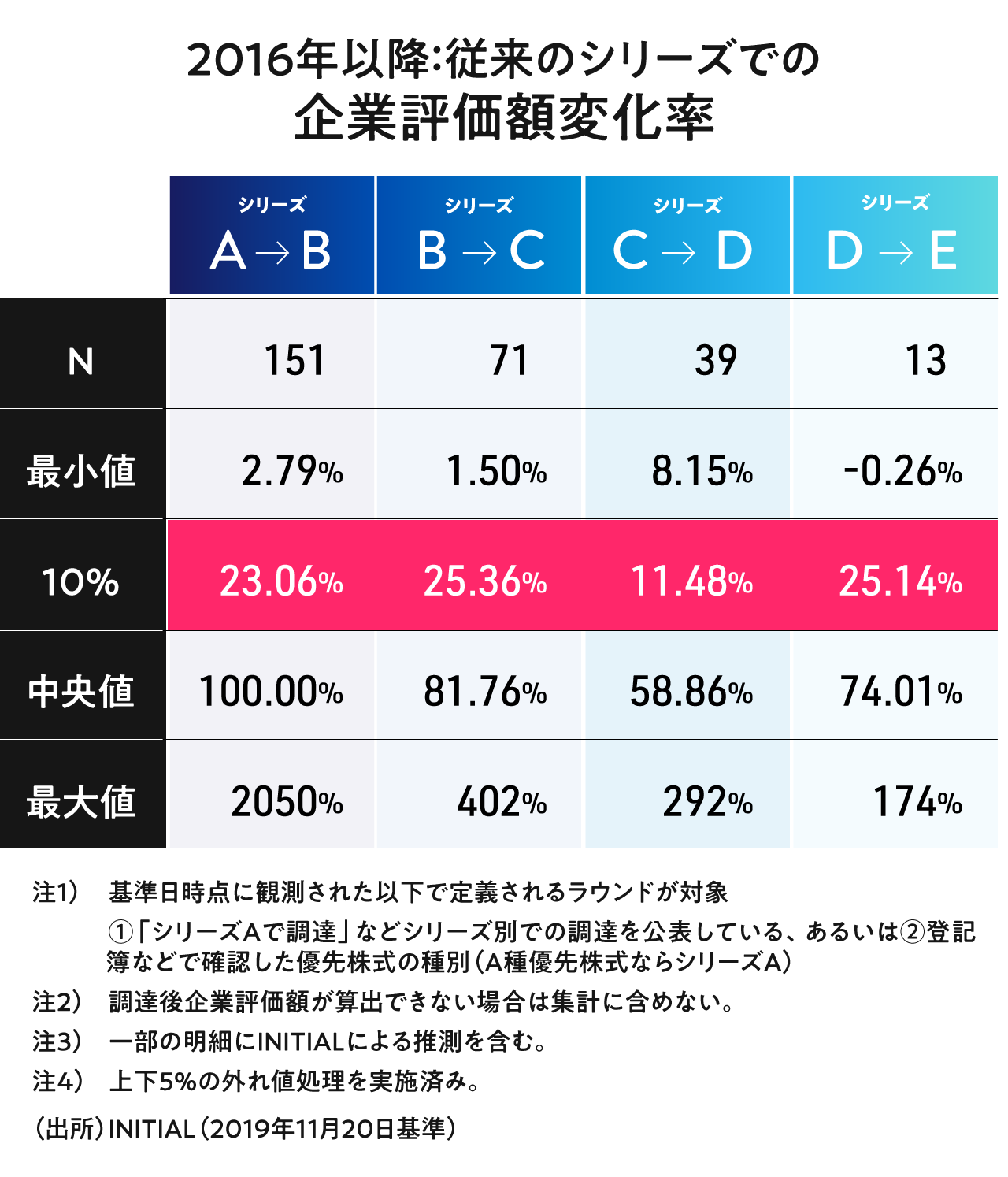

したがって、過去3年における従来のシリーズ別での企業評価額の変化率の分布をみた。具体的には当該ラウンドのひとつ前のラウンドの調達後企業評価額(ポストマネー)と当該ラウンドの調達前企業評価額(プレマネー)を比較する。

シリーズA同様に10%の位置をみると、企業評価額変化率20%以上が一つのラインといえる。シリーズCからDだけ12%だが、本遷移において変化率を12%から20%にする場合、該当する企業数6社と不変であったこと、シリーズDからEの変化率が25%であることに鑑み、一律20%とおいた。

オープンにして、歩をすすめる

スタートアップが属するセクターや資金調達手法を考慮せず、一律に閾値を設定することには、もちろん議論の余地がある。また、特定のスタートアップに成長フェーズの色を付けること自体に対して違和感を覚える方もいるだろう。

しかし、「スタートアップの成長フェーズを可視化する試み」があるからこそ、そういった議論につなげていくことができる。

繰り返しになるが、スタートアップの成長モデルを可視化し、オープンにすることで、起業やスタートアップへの転職などを当たり前の選択肢にし、「挑戦」を増やすことが目的であり、特定のスタートアップに対して色をつけることを目的にしているのではない。

ぜひ、改善につながるフィードバックをいただきたい。

※本文中のINITIALシリーズについて、最新の「Japan Startup Finace」レポートにて最新値が公表された際に、その値を更新する。

なお、画面上部に固定された検索ボックスから、各スタートアップの企業ページにアクセスできる。そこで、その企業の現在のINITIALシリーズを確認することができるのでぜひお試しいただきたい。 下の画像は、「SmartHR」と入力して検索することでたどり着けるSmartHRの企業ページ。

(文:森敦子、編集:佐久間衡、デザイン:廣田奈緒美)