マーケティングプラットフォーム「b→dash」を提供するSaaSスタートアップのフロムスクラッチが、「約100億円を調達した」と発表した。100億円という規模は日本のスタートアップの資金調達において、過去数社しか実現していない規模だ。

6月に30億円の調達を発表したヤプリ、7月に61.5億円の調達を発表したSmartHRに続き、SaaSスタートアップの大型調達は3ヶ月連続。しかも、すべてリード投資家に海外投資家が入っている。

企業評価推定額は311億円。SaaSスタートアップでは、SmartHR(307億円)を上回り、ビズリーチ(322億円)に次ぐ3位に位置する(トップはfreeeの645億円)。

これまで145億円を調達。企業評価額は311億円に

今回のフロムスクラッチの資金調達はシリーズDに相当する。シリーズCとDはエクイティだけでなく、借入金と合わせての調達であった。

設立から9年、プロダクトリリースから4年で、シリーズDまでの合計の資金調達総額は145億円。エクイティのみだとシリーズCの借入金7.8億円とシリーズDの未確認分27億円を除き、最低でも110億円を調達している。

企業評価額と資金調達総額の推移を追うと、以下の図のとおりである。プロダクトリリース後に資金調達を加速させている。

シリーズDは資金調達公表金額がすべてエクイティの場合338億円だが、エクイティ未確認分を除き、調達後の企業評価推定額を311億円とした。(※今後、登記簿等公表資料により修正する可能性がある)

この評価額は、国内スタートアップ評価額上位20社に入る(2019年8月5日時点)。

資金調達総額100億円超は直近5年で11番目

調達額100億円とワンショットのインパクトも特徴だ。近年、国内スタートアップへの投資が大型化しており、2018年は過去10年において全体の調達額総額と1社あたりの年間資金調達平均額が最大であった。

しかし、それでも規模別に1社あたりの年間資金調達総額(※年間=該当年の1〜12月で機会的に区切って集計)の分布をみると、100億円以上の大型調達を実施した企業は調達した企業全体の0.1%の1件に過ぎない。

JapanStartupFinance2018はこちら

2018年、年間資金調達総額が100億円以上だったのは、JapanTaxiだ。トヨタ自動車から75億円、スパークス・グループ(未来創生ファンド)、NTTドコモ、カカオモビリティから出資を受けた。

過去10年において、年間調達総額が100億円以上だったのは企業は5社。エリーパワー、Spiber、スコヒアファーマ、Preferred Networks、JapanTaxiである。従って、今回のフロムスクラッチで6社目になる。

過去5件は、生産設備を伴う製造業スタートアップ(エリーパワー、Spiber)の大型調達、医薬品研究スタートアップ(スコヒアファーマ)の大型調達、トヨタ自動車との共同開発に伴う大型調達(Preferred Networks、Japan Taxi)であり、今回の調達はSaaSスタートアップの大型調達という点が、これまでの100億円以上の案件にはない特徴である。

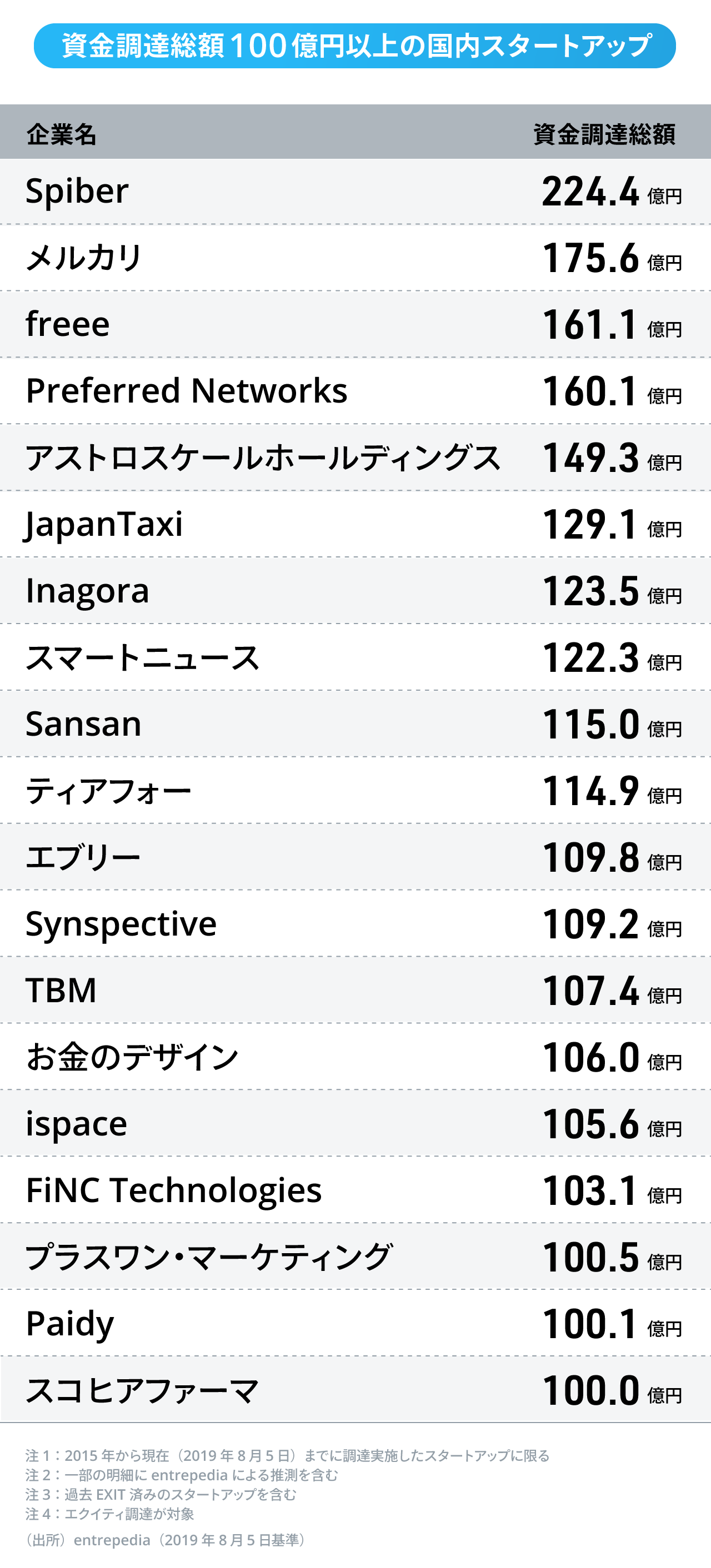

資金調達総額でみた場合ではどうだろうか。EXIT済みのスタートアップを含め、直近5年、2015年以降に資金調達した企業を対象として現時点(2019年8月5日)で資金調達総額が100億円以上のスタートアップを抽出した。

集計は、基本的に借入金を除いたエクイティでの調達を対象としている。フロムスクラッチはシリーズDの未確認明細27億円を除くと、最低110億円をエクイティで調達している。

本規模は、2019年8月5日に日本郵政キャピタルからの調達を発表し、ユニコーン(評価額1,000億円以上の未上場企業)入りしたスマートニュース、先日国内BtoB SaaSスタートアップとしては、初となるユニコーンでの上場を果たしたSansanなどに次ぎ、11番目になる。

世界的PE、KKRの日本スタートアップ初投資

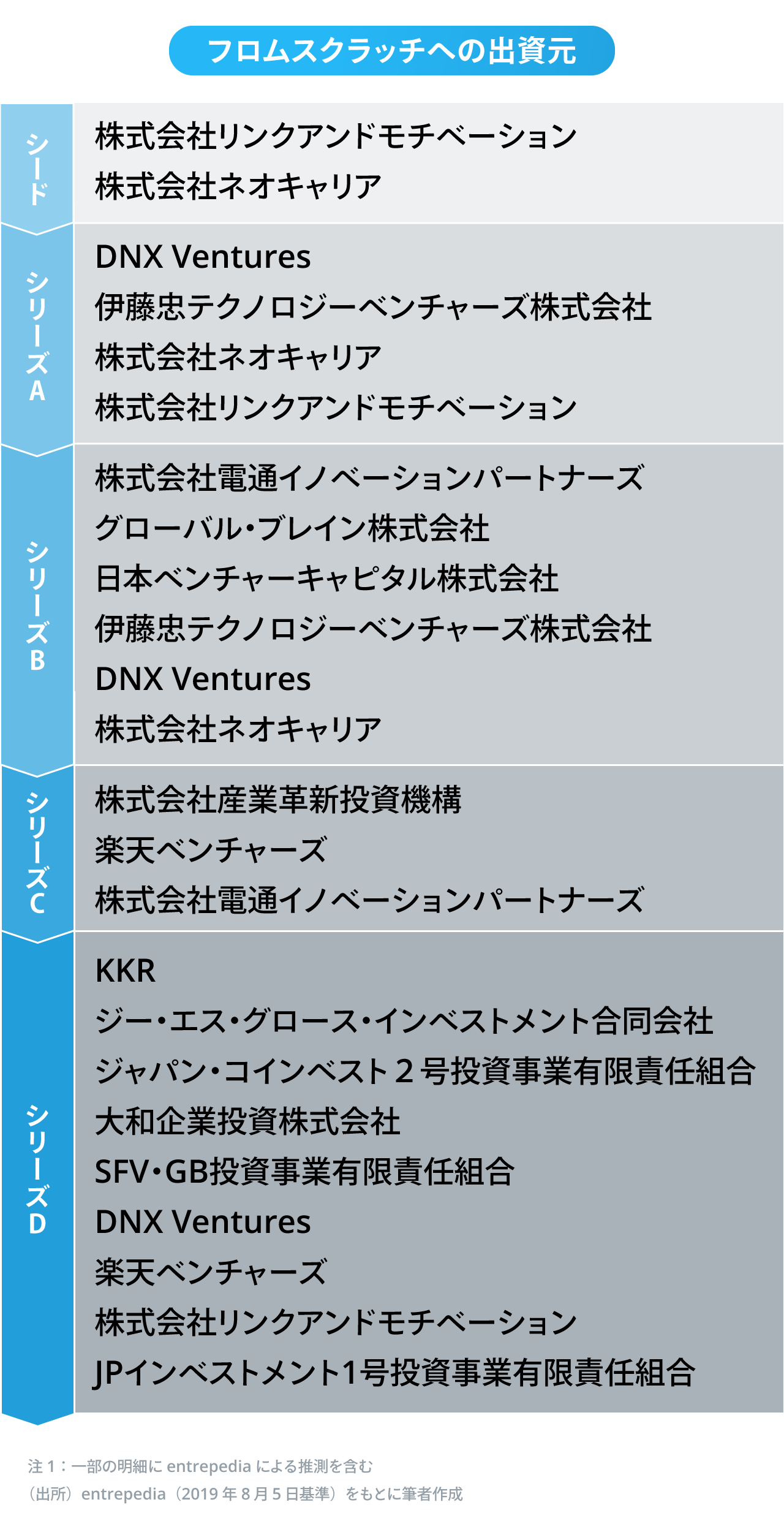

フロムスクラッチの投資家を最後にみよう。

調達が加速した背景にシリーズAからVCが参画していることも大きいだろう。シリーズAからSaaS企業へ積極的に投資をするDNX Venturesが入り、以降のシリーズでは大型ファンドのGPを務めるVCも多数参画している。

今回のシリーズDの投資家は全部で9社。既存投資家であるDNX Ventures、楽天ベンチャーズ、リンクアンドモチベーション。

これに、新規投資家が6社加わった。コールバーグ・クラビス・ロバーツ(以下、KKR)、ジー・エス・グロース・インベストメント合同会社、ジャパン・コインベスト2号投資事業有限責任組合、大和企業投資、SFV・GB 投資事業有限責任組合、JPインベストメント1号投資事業有限責任組合。

Sansanのレイターでのブリッジファイナンスにも登場したジー・エス・グロース・インベストメント合同会社。親会社は世界的に有名なゴールドマン・サックス。

そして、今回注目すべきはKKRだ。

1989年の全米有数の大企業である食品・タバコメーカーであるRJRナビスコのLBOによる巨額買収が有名な、世界的プライベート・エクイティ投資会社である。

日本関連の案件では、東芝メモリや日立国際、パナソニックヘルスケア事業など、ノンコア事業のスピンオフ案件において存在感を示していた。

近年、スタートアップへの投資も加速させており、今年3月にNASDAQへ上場した米国スタートアップのライドシェアサービスLyftや中国の音楽付きショート動画作成・シェアアプリ「TikTok」 を運営するByteDanceなどに投資をしている。

その流れの中、日本のスタートアップで白羽の矢がたったのが、フロムスクラッチ。今回のシリーズDのリード投資家がKKRであり、アジア最大級の KKR アジア III 号ファンド(運用額 93 億米ドル)から、40億円もの出資を受けたそうだ。

本調達の資金使途は、①世界初のデータ統合技術「Data Palette」の開発強化、②世界展開の加速、③新規事業の本格始動、④人材採用の強化だという。

今後の海外展開を見据え、グローバルネットワークを用いた支援を期待して、KKRを選んだそうだ。

T. Rowe Price Japan、Goldman SachsのSansanへの投資、Eight Roads Ventures Japanのヤプリへの投資、非公開の海外有名VCと、Light Street CapitalによるSmartHRへの投資。

その3件に続いて、今回のKKRとGoldman Sachsによるフロムスクラッチへの投資。シリーズC、Dのレイターステージの日本のSaaSスタートアップへの海外投資家の大型投資が加速している。

SmartHRの資金調達時の弊社の記事において、

「特にSaaSは米国に先行事例が多く、その知見やネットワークを活かし、今後も海外投資家の日本のSaaSスタートアップへの投資は増えるのではないだろうか」

と述べたが、その後続案件が1ヶ月も経たずに発生した。

SaaSに限らず、レイターの投資家層が薄く、スタートアップの成長阻害要因になっているという指摘もある日本のスタートアップの資金調達環境が、「外圧」により急激な変化の局面を迎えている。

この変化は、高成長、海外展開を目指す日本のスタートアップにとっては、歓迎すべきものなはずだ。

(データ:entrepedia、執筆:森敦子、編集:佐久間衡、デザイン:廣田奈緒美)

【レポート】 国内スタートアップの資金調達や投資動向について網羅的にまとめた"Japan Startup Finance 2018" 【記事】 SmartHRが61.5億の大型調達、攻めのファイナンス戦略 【記事】 Sansanが切り開いた、SaaSスタートアップ大規模ファイナンスの道 【記事】 35名が6億円以上の資産、メルカリが証明したスタートアップドリーム