2018年6月19日。設立から3年でユニコーン、わずか5年で上場。圧倒的スピードでスタートアップ発の超大型上場をメルカリが果たした歴史的な日からちょうど1年。 法人向け「名刺管理サービス」を新しく開拓し、国内でその地位を確固たるものと歩を進め、ユニコーンとなったSansanは満を持して上場した。2007年の設立から13年目。IPOまでのSansanの資本政策の特徴をみる。

※本記事は、2019年6月19日にNewsPicksで公開した記事と同一の内容です。

Sansan株式会社は、「出会いからイノベーションを生み出す」をミッションに掲げ、2007年にCEOの寺田氏を中心に創業。名刺からはじまる出会いを再定義し、出会いの可能性を最大限に引き出すことに挑戦している。

当社の基幹事業は、SaaSである法人向け名刺管理サービス「Sansan」。ビジネスでは欠かせない名刺をクラウド管理し、活用するサービスである。個人向けに名刺アプリ「Eight」も2012年にリリースしている。

当社のセグメント比率をみると、96%が「Sansan」である。

サービス展開に際して、大きく2つの壁があるのではないだろうか。 ①名刺管理をコストをかけてオンラインへ移行するという慣習に対する壁と ②名刺という様々なデザインが存在するフォーマットにおける、データ化された情報の信頼性という壁の2つ。

1つ目の壁に対しては、法人向けビジネスにも関わらず、テレビCMを早くから活用する大胆な広告施策を講じて、慣習の変容を目指している。2018年5月期決算をみると、73億円の売上高に対し、約62%にあたる45億円を広告宣伝費に充てている。

2つ目の壁に対しては、信頼性担保のため人による入力作業に注力しており、さらに、名刺のデータ化・活用のためDSOC(Data Strategy & Operation Center)部門を設立し、独自のAI技術やオペレーションを生み出している。

高い売上高成長と評価額の上昇

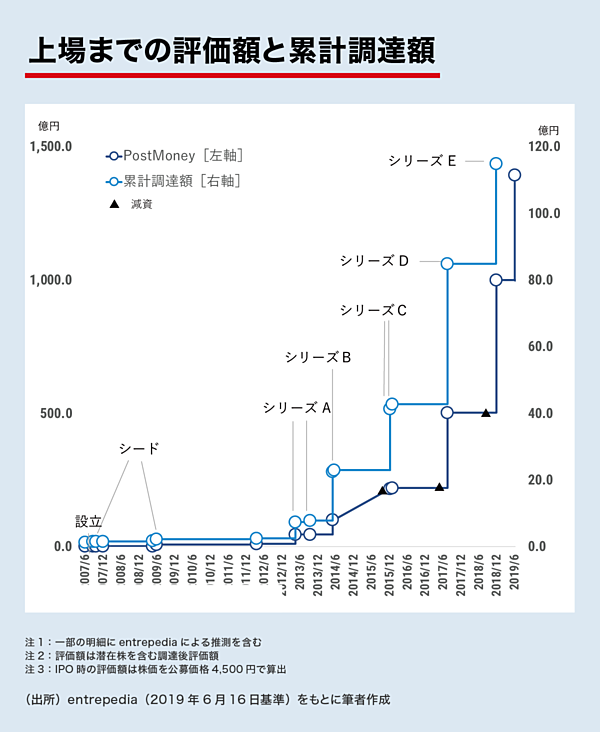

2014年5月期以降の売上高が確認できるので、評価額推移と重ねてみよう。2014年5月はちょうどシリーズBの調達時期と重なる。

毎年50%以上の高い売上高成長を達成している。売上高が伸びるにつれ、評価額も上昇している。それぞれの期の売上高を決算期直前直後、もっとも近い評価額の値で割り、簡易的にPSR(株価売上高倍率)を計算すると、7倍から14倍のレンジで推移している。

分子分母のタイミングの違いを考慮すると、資金調達時のARR(直近のMRR(継続的に生じる月次売上高)の12倍)の10倍程度の評価額でファイナンスを重ねてきたと言えそうだ。

有価証券報告書では、「Sansan」の契約件数も確認できる。契約件数の伸び幅は減少傾向にあるが、契約あたりの売上高は高くなっており、2017年5月期からの契約当たり売上高は100万円を超えている。名刺利用人数が多い、大企業をコアターゲットとしている様子が浮かび上がる。

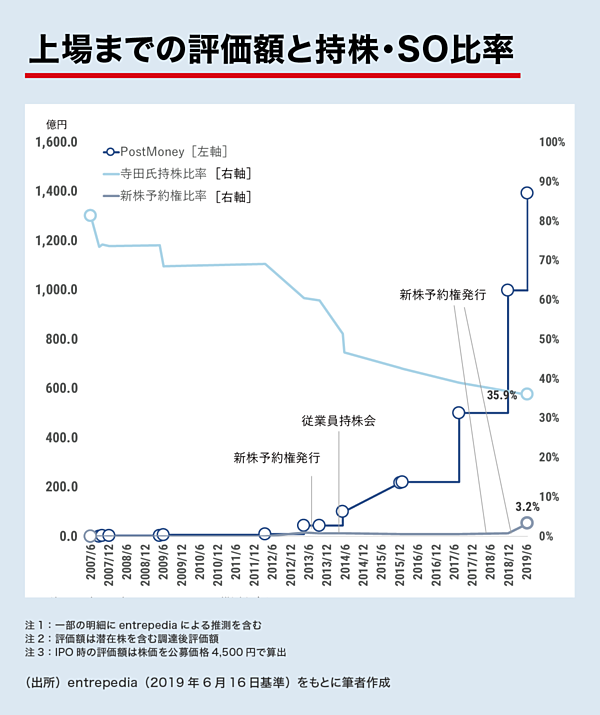

Sansanの成長を支えたのは、ファイナンスである。上場までの資本政策には大きく3つ注目すべき点がある。

未公開市場でシリーズC以降も調達を実施し、評価額1,000億円超に至る

2007年の設立から調達した金額は、約114億円。IPO前、2018年12月の資金調達で潜在株含む調達後評価額は1,010億円となり、ユニコーンとなっている。

2018年におけるマザーズへの新規上場企業の初値時価総額中央値が113億円(出所:KPMG「2018年のIPO動向について」)であり、国内スタートアップはシリーズB程度の規模でIPOをするケースが多い。

たとえば、Sansanと同じ2007年に設立したエボラブルアジアやメタップスはIPO前評価額がそれぞれ100億円超、300億円超になった段階でIPOしている。

評価額が100億円超になったタイミングでの上場はあえて見送り、大規模な投資を継続して高成長を目指す道を選び、シリーズB以降も未公開市場で調達する道を選択したといえよう。

2018年5月期は前年比赤字幅を拡大させているが、そのことも選択の意志の表われかもしれない。

グローバル機関投資家からの出資受入れ

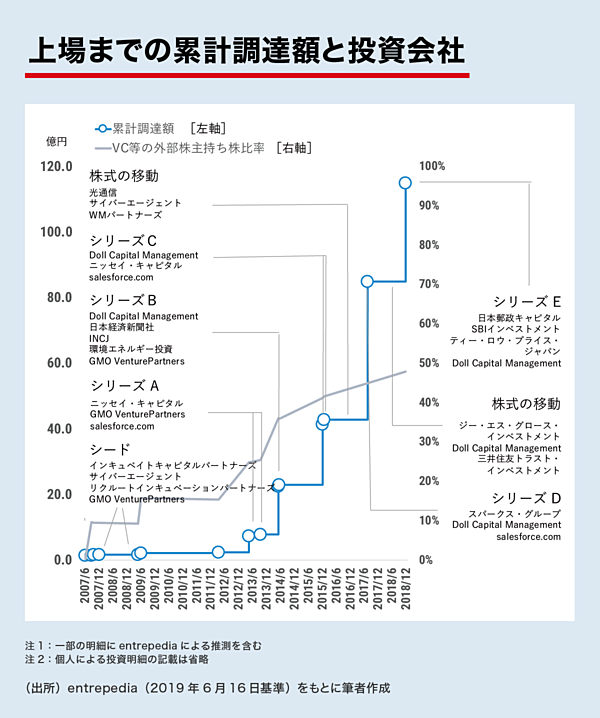

下記は、累計調達額の推移と資金の出し手の変遷をまとめたものである。

出資者をみてみると、シリーズB以降はDCMが一貫して出資している。特筆すべきは、レイターステージである2017年11月に「株式の移動」が行われていることだろう。

この際、シードラウンドの引き受け手であるインキュベイトキャピタル4号ファンドの持ち株すべてとシリーズAの投資家であるニッセイ・キャピタル5号ファンドの持ち株約60%がジー・エス・グロース・インベストメントなどへ引き継がれている。既存株主のEXITを一度設けているといっていいだろう。

ジー・エス・グロース・インベストメントの親会社はご存知ゴールドマン・サックス(以後GS)である。GSはIPOが世界的に話題となったUberへ初期段階へ投資を行うなど、米国ではスタートアップへの投資プレイヤーとしても名高い。今回、取得した全株式をIPO時に売出していることから、約1年間のブリッジファイナンスとしての役割を果たしたと言えるだろう。

GSは、日本では他にFOLIOやスマートドライブへも投資を行っているが、日本のスタートアップに対しての投資はまだ少ない。 IPO直前のシリーズEラウンドに参加したティー・ロウ・プライスは世界屈指の機関投資家だ。Sansanへの投資が日本のスタートアップへの初の投資であると思われる。

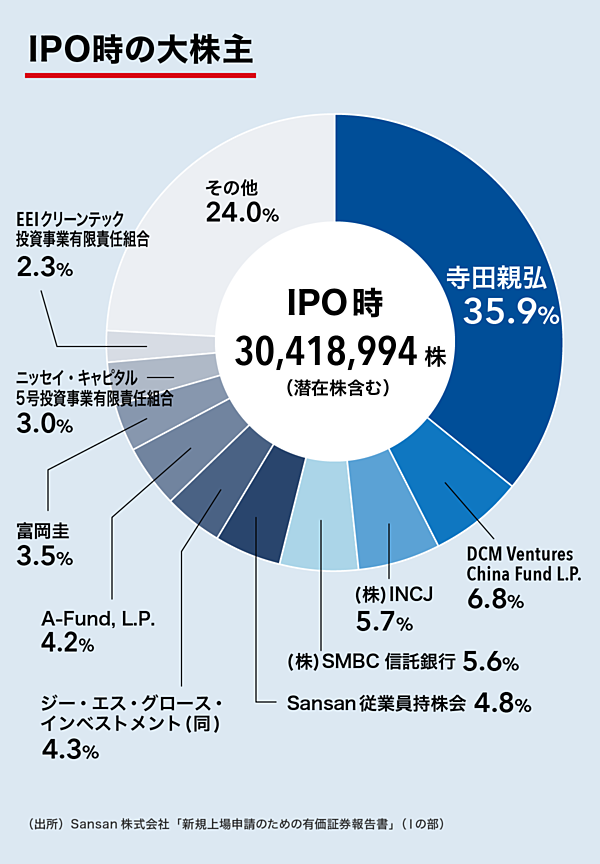

最終的に、IPO時のVCなど外部株主比率は46.7%であった。IPO時の株主の状況をみると、筆頭株主は当社CEOである寺田氏が35.9%。続く個人株主は、共同創業者で取締役(現Sansan事業部長)である富岡氏で保有比率は3.5%であった。

新株予約権付与は4回、SO比率は3.2%

スタートアップが上場する際に気になることは役員の持株比率や従業員に配布した新株予約権の比率だろう。メルカリ上場時では従業員にストックオプション(SO)を多く付与し、多くの億万長者が誕生した。

CEOである寺田氏のIPO時の持株比率の推移は下記のとおりである。

未公開市場で時間をかけて調達をしているにも関わらず、新株予約権の発行が少ない。発行回数はIPOまでに4回であり、「株主の状況」の上位に名前を連ねる個人も普通株が主である。

上場前、第3回新株予約権の発行にておそらく、全従業員に対して新株予約権の付与を実施しており、行使条件が上場2年後からとの記載も確認がとれる。

IPO時の新株予約権比率は3.2%であった。

この比率は、前述のメルカリやマネーフォワード、ラクスル、ユーザベースなどと比較すると低い水準である。

スタートアップファイナンスの未来

Sansanは、リーマンショック直前に設立され、その後、資金供給が冷え込んだ環境からここ数年の好環境まで、国内スタートアップに対する投資環境が変遷する中、大規模なファイナンスを繰り返し、それを事業の急成長につなげ、日本のスタートアップにおける大規模ファイナンスを活用した急成長の事例をつくった。

メルカリと異なり、BtoBの世界、とくに、ますます資金が集まりつつあるSaaSの世界で未上場のまま評価額1,000億円を超え、上場に至ったことは、今後のSaaSスタートアップ界のモデルケースになるだろう。 直近ARR対比約10倍でファイナンスを続けたという事実も、マルチプルは市況次第で変容するとは言え、一つのベンチマークにはなる。

また、シリーズC以降のレイターステージで大規模な資金を供給するプレイヤーが少ない(少なかったと言うべきか)日本において、ティー・ロウ・プライス、GS等のグローバルトッププレイヤーを巻き込み、大規模な資金調達を成功させたことも記念碑的である。

6月17日に同じくSaaSのヤプリが、フィデリティ系のEight Roads Ventures Japanをリード投資家とした約22億円の第三者割当増資を発表した。

今後、海外の機関投資家を巻き込み、未上場のまま大規模な資金調達を成功させ、大きな評価額で上場するプレイヤーはSaaSを中心に増えるのではないだろうか。

Sansanが切り開いた、SaaSスタートアップ大規模ファイナンスの道。 はたして、日本を変える大きなSaaSのうねりにつながるか。

(データ:entrepedia、編集:佐久間衡、執筆:森敦子、デザイン:廣田奈緒美)