未上場で最大の評価額を誇るSaaSスタートアップが、ついにIPOを果たす。

2020年12月17日、顧客体験プラットフォーム「KARTE(カルテ)」を提供するプレイドが東証マザーズに上場。

プレイドのIPO時企業評価額は約517億円(公募価格1,600円基準)と、今年マザーズ上場するスタートアップで最大規模を誇る。

今回の上場では、海外投資家に約8割の株式を売り出す。上場後の株主構成に占める海外比率は約4割と、海外投資家を中心に会社を運営する意思がうかがえる。

プレイドは、近年マザーズに上場したメルカリ、freeeなどと同様に、米国を含む海外市場での同時売出を行う。なぜプレイドはグローバルに挑戦するのか。プレイドの資本政策を3つのステージに分け、創業当初から一貫した海外への意思について紐解く。

MRR3.5億円。ユーザーの顧客行動をデータで可視化する「KARTE(カルテ)」運営

プレイド株式会社は2011年に倉橋健太氏により設立された。「データによって人の価値を最大化する」をミッションにかかげ、顧客体験(CX)プラットフォーム「KARTE(カルテ)」を運営する。

カルテは共同創業者・柴山直樹氏がプロダクト開発を担当し、2015年3月にリリース。ウェブサイトやアプリを利用するユーザー行動をリアルタイムで解析し、データで可視化する。サービス当初は中小企業の顧客が中心であったが、現在は会社規模や業種を問わず利用されており、導入企業社数は474社にのぼる(2020年9月末現在)。

(出所:KARTE 公式HP)

カルテのビジネスモデルは月額制のサブスクリプションモデルだ。月額基本料金のほか、データ分析機能、LIVE機能、チャットなどの機能別に別料金でオプションを提供し、ウェブサイトに訪れた訪問者数(ユニークユーザー数、UU)単位で料金体系が変わる仕組みだ。

カルテの強みは、ユーザー行動のリアルタイム解析ができる点、データ活用やメッセージなど顧客体験向上のためのさまざまオプション機能を有している点だ。類似企業にはRepro(リプロ)やウェブ接客ツールのFlipdesk、Intercomなどがあげられる。

IPO時企業評価額は約517億円(公募価格ベース)と、2020年にマザーズ上場するスタートアップで最大規模のIPOだ。公募価格は想定価格(1400円)を上回り、事前の仮条件(1400円〜1600円)の上限である1600円に決定した。機関投資家向けに会社説明を行うロードショーの結果が好感されたといえよう。

上場による資金調達額は約21億円で、事業拡大のための採用費、人件費に充当する。

直近決算期(2020年9月期)の売上高は40億円、営業損失は11億円だ。直近四半期(2020年9月期の第4四半期)のサブスクリプション売上高は10.7億円で、MRR(月次経常収益)に換算すると約3.5億円だ。

プレイドのPSR(今期売上高ベース)は12.9倍。上場時のPSRはfreee(PSR21倍)、Sansan(PSR13.8倍)と比べてやや割安だ。(PSRはいずれも上場直前期の売上高と時価総額をもとに算出)

プレイドの資本政策の特徴は、創業当初から一貫してグローバル志向にある点だ。事業拡大までのミドルステージ、IPO目前のプレIPO(レイターステージ)、上場後のポストIPOの3つの成長ステージに分けて解説する。

シリーズAから海外投資家受け入れ、シリーズBで評価額220億円

まず、プレイドの上場までのファイナンスを概観する。

プレイドは2011年設立から上場までに4回のラウンドを経て、累計調達額は43.8億円だ(INITIAL、2020年12月16日基準。ラウンドは外部向けにエクイティファイナンスを行った回数)。

シードからシリーズBまでは、磯崎 哲也氏が率いる独立系VCのフェムトパートナーズから出資を受けている。フェムトパートナーズは、メガベンチャーを志向するシードからアーリーステージの企業を中心に約10社に投資する(2020年12月現在、公表ベース)。プレイドにはKARTEの正式リリース前から出資を行い、磯崎氏が社外取締役に就任した。

プレイドにとって初めての海外投資家からの調達は、KARTEの提供から約半年後の2015年9月に行われたシリーズAだ。世界的資産運用会社フィデリティ・グループのEight Roads Ventures Japan(以下、Eight Roads)がリード投資家をつとめ、デービッド・ミルスタイン⽒が社外取締役に就任した。

KARTEの提供から約3年後のシリーズBでは、フェムトパートナーズがグロースファンドから出資をしたほか、既存投資家のEight Roads、新規投資家として三井物産や金融系VCが名を連ねている。事業拡大フェーズで、シリーズBの評価額は220億円、同時期決算期(2018年9月期)の売上高は約16億円だ。

ミドルステージまでは、独立系VCのフェムトパートナーズとともに、海外投資家のEight Roadsからのファイナンスが同社の成長を支えていたといえよう。

プレIPO:2019年の上場予定から一転、Googleから調達を経て2020年末上場へ

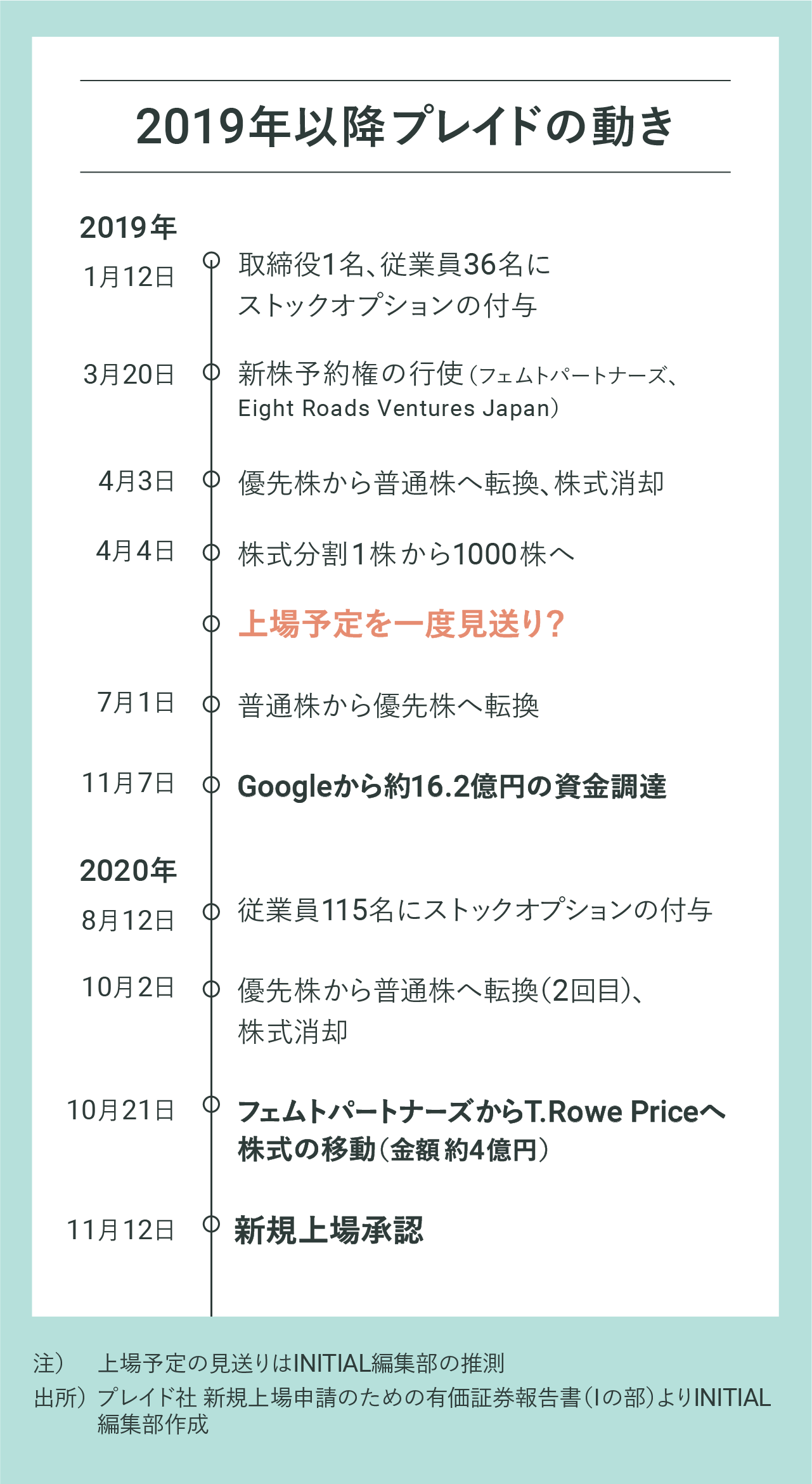

次に、上場前のレイターステージ、プレIPOシリーズの動きを見てみよう。本稿では、プレイドのレイターステージを2019年以降と定義する。

2018年10月にドイツ証券出身の武藤 健太郎氏がCFOとしてプレイドに入社しており、本格的に上場に向けた動きが進んだ。

2019年以降の動きからは、2019年夏頃の上場を目指した後に一度見送ったことが推測できる。

2019年3〜4月には、優先株から普通株への転換、株式分割、ストックオプションの付与など上場直前期の企業が一般的に行うイベントがみられた。しかし、2019年7月には普通株から優先株へ再度転換。2019年11月のシリーズCでGoogleから調達するなど、未上場でのファイナンスを選択している。

プレイドは海外投資家向けに募集・売出を行うグローバルオファリングを目指していたが、時価総額や需給の関係で主幹事証券会社が降りて(注:INITIAL編集部による推測)、2019年夏のタイミングで上場を一度見送ったのではないだろうか。

ちょうど同時期に、取締役の変化から上場見送りと関連した動きがみられる。社外取締役を務めていたフェムトパートナーズの磯崎氏、Eight Roadsのミルスタイン氏は2019年3月に取締役を退任したあと、4ヶ月後の2019年7月に再び取締役に就任している。

また、プレイドは調達前からすでにGoogle社と協業関係にあった。具体的には、KARTEのデータ解析にGoogle社提供のサービスを活用しており、KARTEのユーザーが増えるほどGoogleサービスの利用頻度も増えるため双方にメリットがある。Google本体から国内スタートアップへの投資は、ABEJAに続きプレイドが2社目だ。

さらに上場承認直前の2020年10月、世界的な資産運用会社であるT.Rowe Priceへフェムトパートナーズから株式の移動が実施されている。T. Rowe Priceは、同じくSaaS企業のSansan、freeeにもプレIPOシリーズで出資しており、未上場時の国内スタートアップへの投資はプレイドが3社目となる。

プレIPOでは、ビジネスで協業関係にあるGoogle、長期投資家であるT. Rowe Priceなど知名度の高い海外投資家を株主に迎え入れ、満を辞してグローバルオファリングでの上場に備えたことがうかがえる。

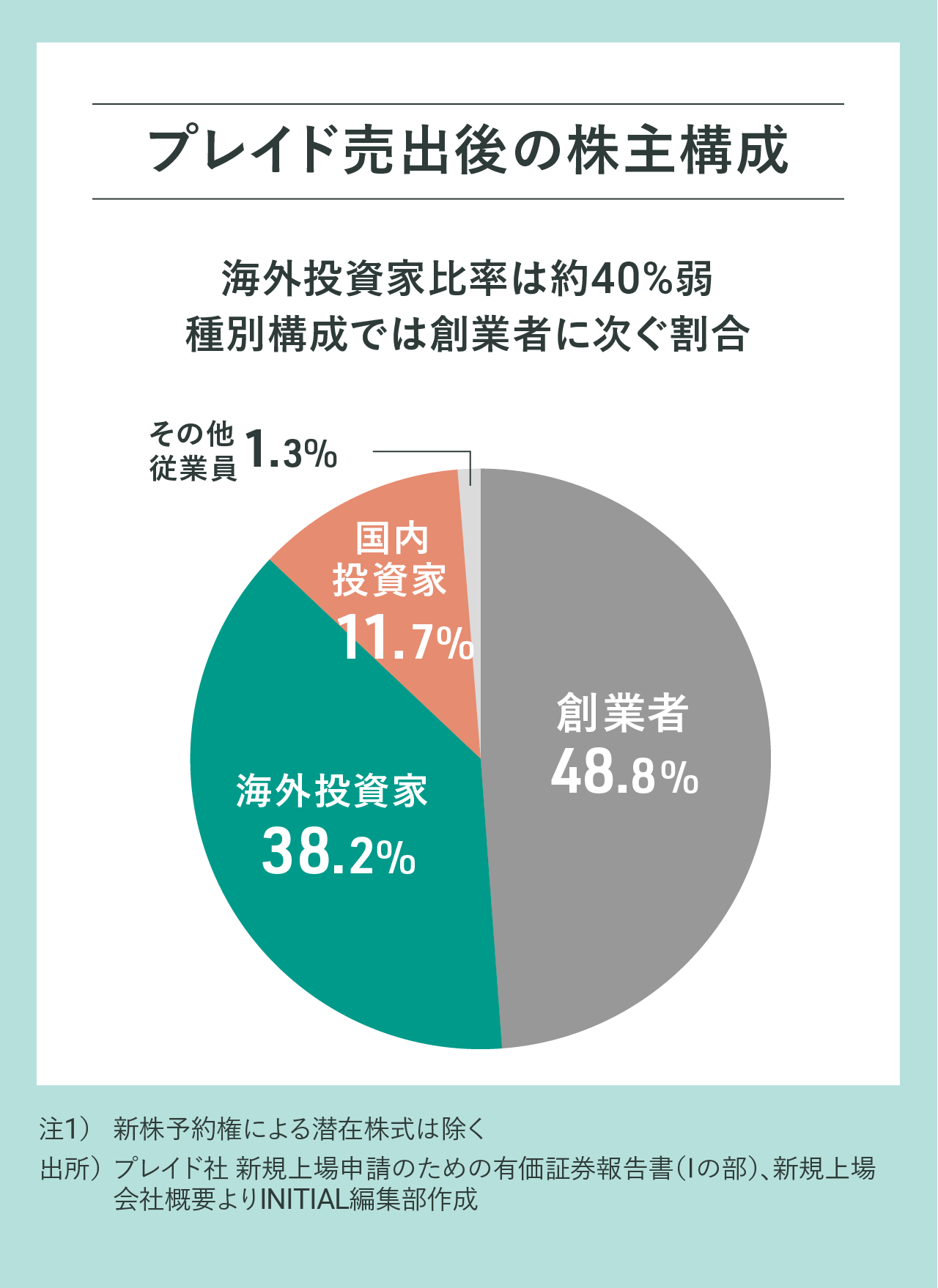

ポストIPO:海外同時募集・売出により、海外投資家比率は約4割へ

最後に、ポストIPOの資本政策を解説する。上場時の株主構成は以下の通り。

上場時の大株主は、創業者CEOの倉橋氏、共同創業者CPO柴山氏の持分が約半数を占める。次いで初期投資家のEight Roads、フェムトパートナーズが約15%近くの持分だ。創業者2名と投資家2社の合計4者で約8割の持分を占め、残り2割を少数株主が持つ占有となっている。

ほかの大株主はGoogle、三井不動産、三井住友海上キャピタル、T. Rowe Priceが名を連ねる。また大株主ではないが、SMBCベンチャーキャピタル、みずほキャピタル、三菱UFJキャピタルなどメガバン系3社の金融系VCも株式を保有する。

次に、既存投資家のEXIT状況を概観する。

上場時にVC各社は約9割の持ち株を放出する一方で、2019年以降に投資したGoogle、T. Rowe Priceは売却しないほか、三井物産の放出割合も約2割に留まる。

EXITの注目投資家はフェムトパートナーズだ。同社にとってはプレイドが初のEXIT事例となり、投資後約6年でリターンは約10倍とホームラン案件となる。

今回の上場でプレイドは、海外へ売出・募集を行うグローバルオファリングを実施する。売出後の株主構成はどのような変化があるのだろうか。

上場承認当初(11月12日)に発表した海外売出比率は約6割であったが、12月7日時点の訂正届出書によると約8割まで比率を高めた。

海外募集・売出比率が約8割と多いため、上場後の株主構成は海外投資家が38%を占める予定だ。

プレイドが示す、SaaSスタートアップファイナンスの未来

最後に、今後のSaaSスタートアップファイナンスの行方を展望する。

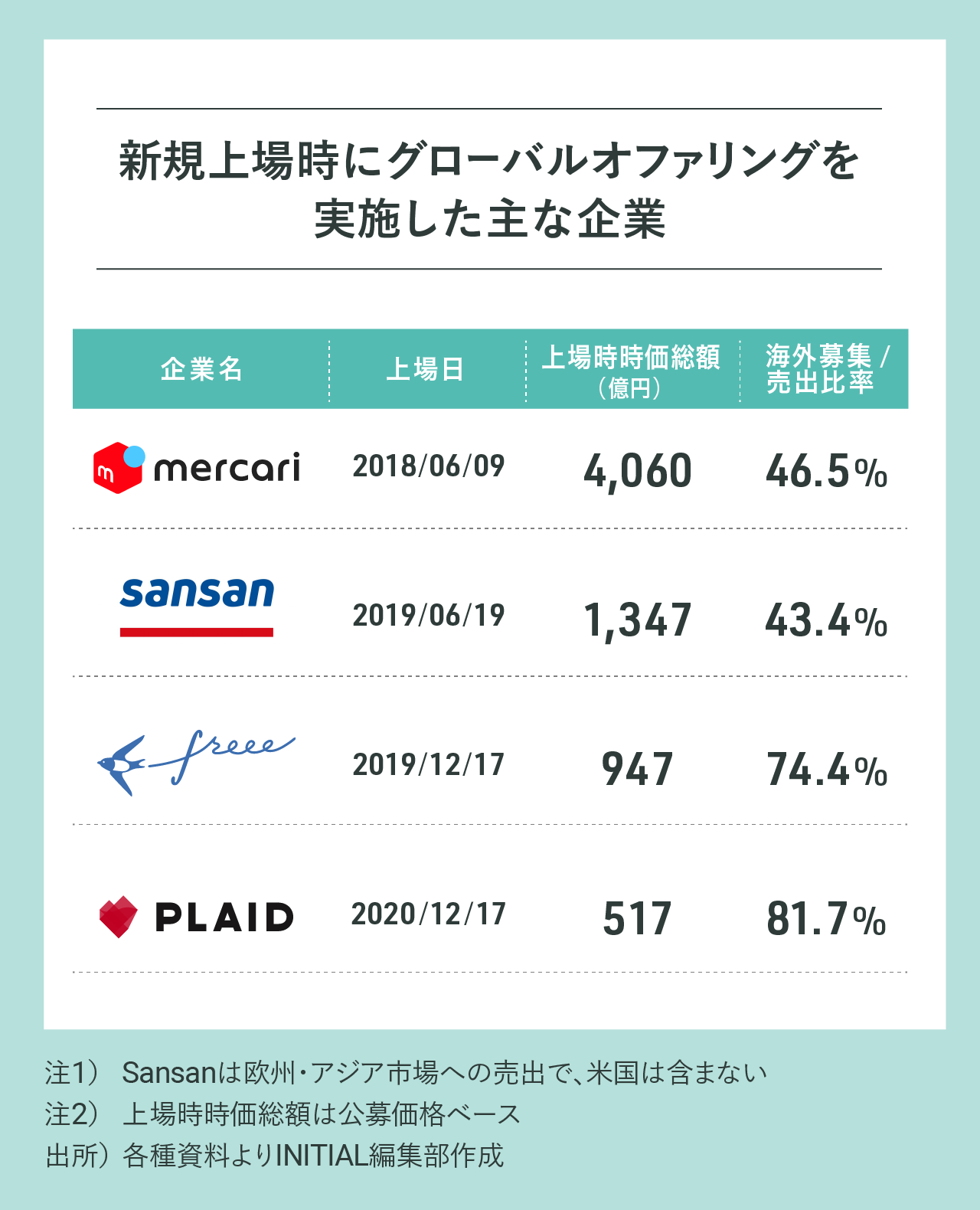

新規上場時にグローバルオファリングを行った企業は、メルカリ、freee、Sansanなど未上場の時点で時価総額1000億円を超えるユニコーン企業であった。このうちSansanは米国市場を対象としておらず、欧州、アジアを対象に行われる簡易的なグローバルオファリングであった。

プレイドは時価総額500億円前後で、米国を含むグローバルオファリングに挑戦している。調達金額が異なるため単純比較はできないものの、海外募集・売出比率は3社の中で最も高い81.7%となっている。

米国への展開は開示規制が厳しく、英訳・弁護士費用・機関投資家とのコミュニケーションなどの金銭的・時間的負担も大きいにも関わらず実践している。これは長期投資の傾向がある海外機関投資家への保有を促し、経営の安定化を図ることを示唆するのではないか。

すでに上場済のSaaS企業では、マネーフォワードが海外投資家の保有比率が高い。海外機関投資家の保有比率は41%(2020年5月末時点)と多く、上場後1000億円以上の時価総額で成長基調にある。

12月23日に上場するSaaS企業のヤプリも、欧州・アジア市場向けにグローバルオファリングを行う予定だ。Sansan、freeeなどのSaaS企業が切り拓いた海外市場に向けた売出が、着実にスタートアップファイナンスの選択肢となっているといえよう。

新規上場は未上場投資家にとってはEXITの機会だが、企業にとってはあくまで経営におけるひとつの手段であり、成長への通過点である。

プレイドが時価総額500億円前後でグローバルオファリングの可能性を示したことは、後続のSaaSスタートアップにとっても希望の星ではないだろうか。

(文:藤野理沙、リサーチ:平川凌、デザイン:石丸恵理)