日本最大級のスタートアップデータベースentrepedia(アントレペディア)のデータを利用し、定量的なデータから見えてくるスタートアップの事実を「STARTUP CHART(スタートアップ チャート)として、解説と共にお届けします。

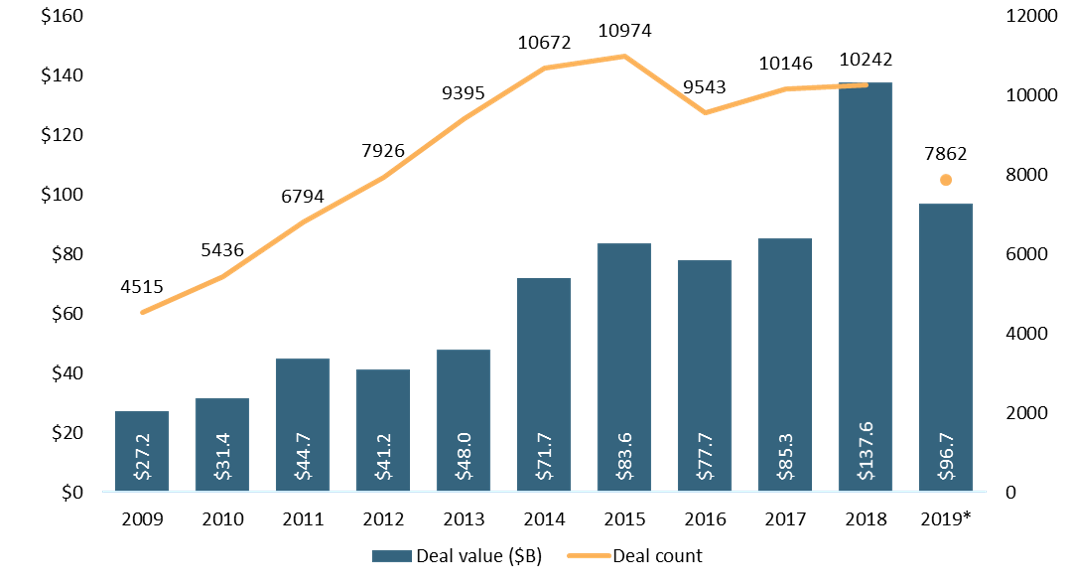

先日、米国の2019年第三四半期までのVC投資額が967億ドルであったとPitchBook-NVCA Venture Monitorが公表している。この規模は、過去10年でもっとも投資額が大きかった2018年並みの水準で、2019年も着地すると予想される。

(出所)PitchBook-NVCA Venture Monitor(*2019/9/30)

同レポートは、金額を押し上げている背景にスタートアップ投資への参入企業数の増加をあげている。伝統的にスタートアップ投資を行っていなかったところだ。

たとえば、まず、メガ案件を成立させる資本力をもつソフトバンク(ビジョンファンド)やフィデリティのようなミューチュアル・ファンドの存在である。そして、CVC。CVCも過去10年ででかなり急激な伸びを見せていることを示している。

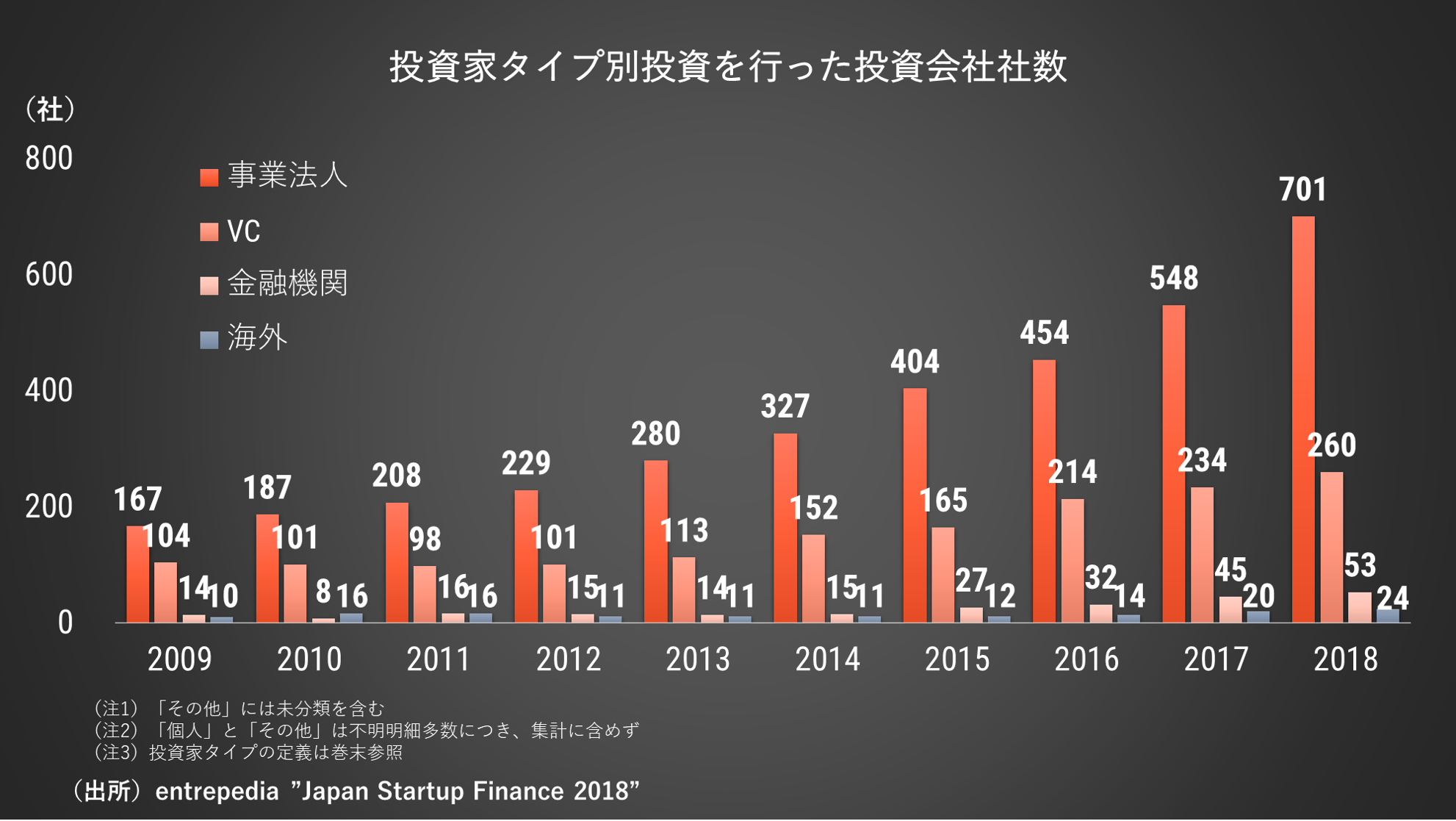

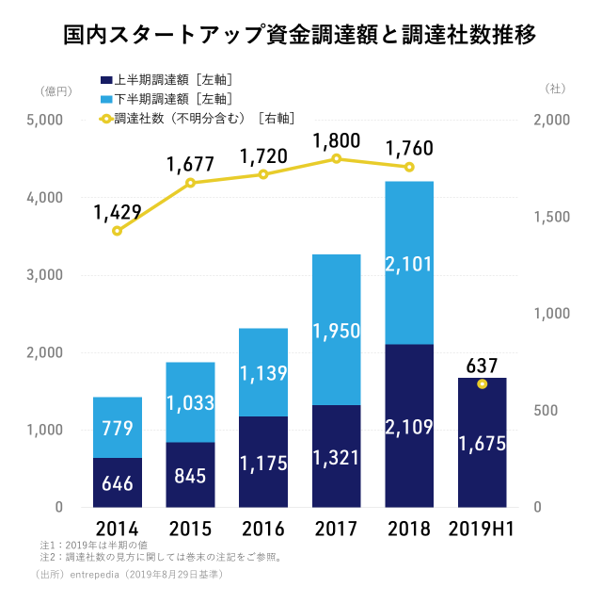

日本においても、スタートアップ全体の資金調達額は上昇傾向であり、1社あたりの資金調達額が大型化している。

その背景には、米国同様に投資家の新規参入があげられる。とくに、直接投資を行った事業法人数が伸びている。

2017年にPreferred Networks、2018年にJapan Taxiへ超大型投資を行ったトヨタ自動車はその象徴といえよう。

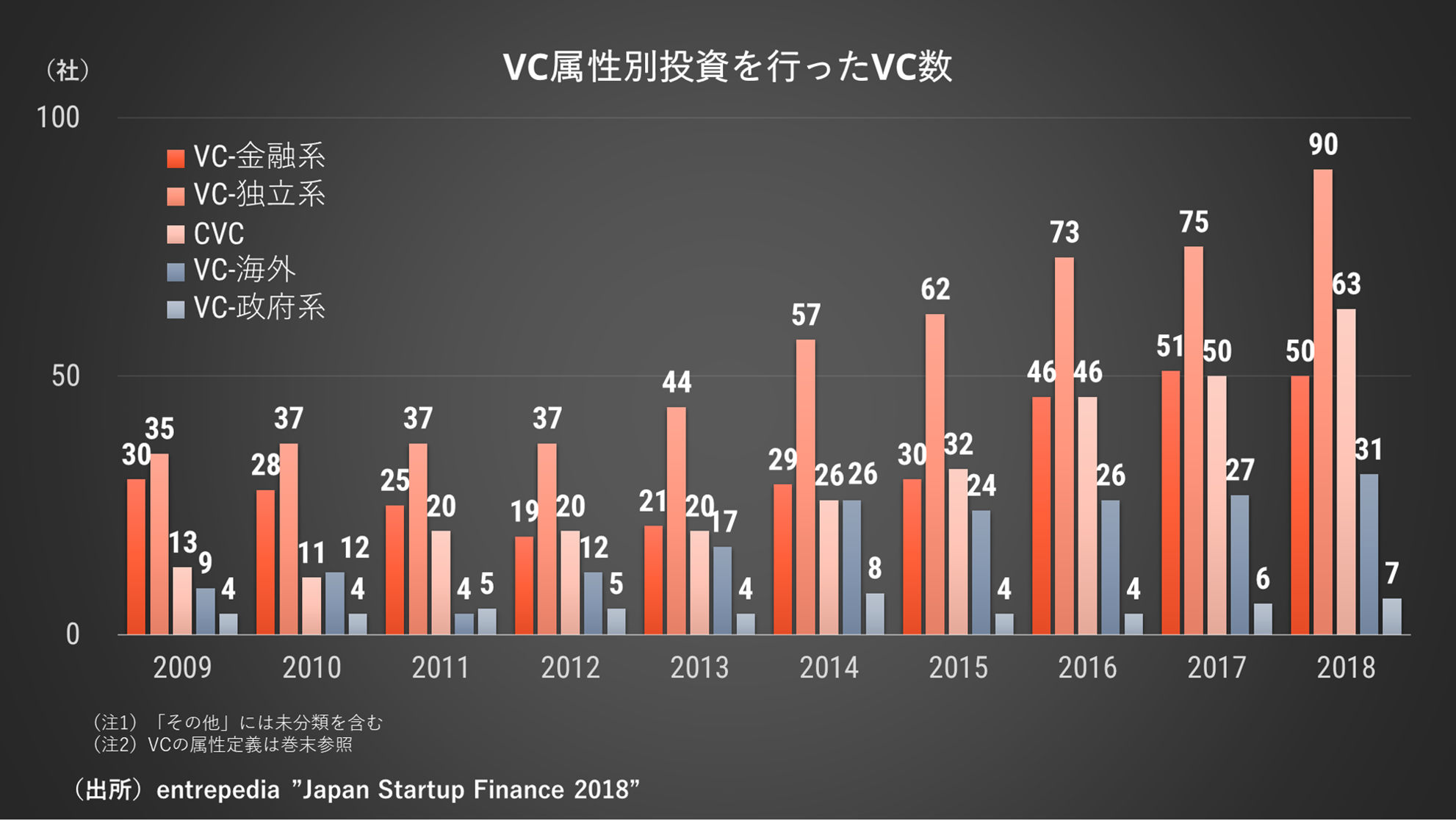

また、投資したVC数の内訳をみると2013年以降から全体的に増えており、独立系VC、金融系VC、CVCが牽引している。

CVCの増加に伴い、事業法人系のファンド組成数も伸びている。

事業法人やCVCの増加は、昨今うたわれるオープンイノベーションの文脈で、新しい市場やテクノロジーなど研究開発の意味合いもあるだろう。

新規に参入した投資家はどこへ投資するのか。シード・アーリー期のスタートアップへの投資が目立つ。

これらの新しい投資家の登場は、スタートアップにとって未上場市場でも大きな資金調達ができるようになった好機ととらえることができる。しかし、一方でバリュエーションの高騰も懸念される。

2019年上半期におけるスタートアップの資金調達額は1,675億円。観測データである特性を鑑み、前年並みに推移している。1社あたりの資金調達が大型化している傾向は変わらない。

これまで、投資が集まりやすい分野はFinTechやHealthTech領域だった。とくに、2018年は大型資金調達がFinTech企業に集中していた。しかし、2019年はそうではない点が特徴になりそうだ。

2019年下半期が4ヵ月経過しようとしているが、フロムスクラッチ、SmartHR、アトナープ、スマートニュースなどをはじめとする30億円以上の大型資金調達先にもその傾向がみられよう。

また、2019年下半期に設立された100億円以上のファンドにDG Lab Fund IIやANRI4号がある。これらのファンドはいずれも投資対象にディープテック領域が含まれている。そして、対象投資フェーズはミドル・レイターまでカバーする。

投資領域だけでなく、成長後期の投資フェーズはこれまで少ないと課題感としてあげられることが少なくない部分だ。

後期の成長をカバーするファンドはこれまで限られてきたが、2019年はTHE FUNDやInnovation Growth FundⅠなどの大型ファンドも登場している。

こういった投資領域広がりも投資家の多様化の表れの1つといえる。

米国では投資家の新規参入でメガファンドの出現により、エンジェルグループやスーパーエンジェルの登場、アイコン的存在となるアクセラレータの確立、多様なクラウドファンディングの設立、小規模なシード投資を行うVCが急増するなどの変化が起こったといわれる。

日本でも同じような傾向がすでに見られる部分もある。しかし、相対的に日本は米国ほどスタートアップ投資規模がない。加えて、開廃業率や起業家精神の数字にも表れる商習慣・文化の違いから、すべて同じ後追いをするとは考えにくい。

しかし、国内スタートアップと本気で取り組む資本力がある新規投資家がでてきている。これは、過去のブームとは異なる変化の兆しを見せているといえるのではないだろうか。

(文:森敦子)